Die Turbulenzen der letzten Woche auf dem Kryptomarkt enträtseln: SEC-Anklagen, Stimmungsumschwünge und die Marktdominanz von Bitcoin

DDA Krypto-Marktimpuls, 12. Juni 2023

von André DragoschLeiter der Forschung

Wichtigste Erkenntnisse

- In der vergangenen Woche standen die Kryptoassets deutlich unter Druck, wobei die Anklagen der SEC gegen die großen Börsen Coinbase und Binance die wichtigsten negativen Katalysatoren waren

- Unser hauseigener Crypto Sentiment Index ist in der letzten Woche gesunken, ist aber noch nicht so bärisch wie während des SVB-Einbruchs im März 2023

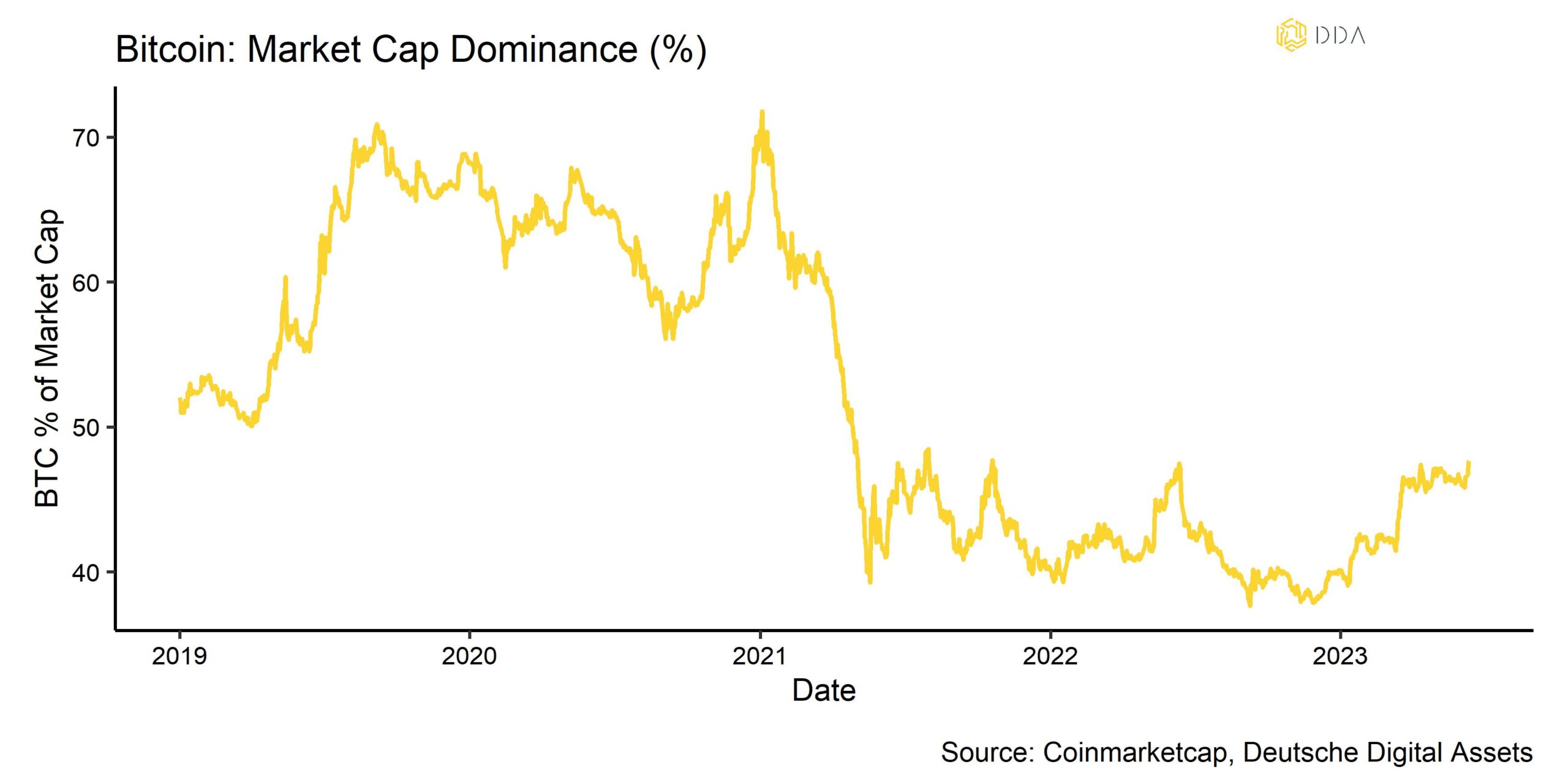

- Die Marktdominanz von Bitcoin ist auf den höchsten Stand seit April 2021 gestiegen, und das inmitten der jüngsten Marktroutine bei Altcoins

Chart der Woche

Kryptoasset Leistung

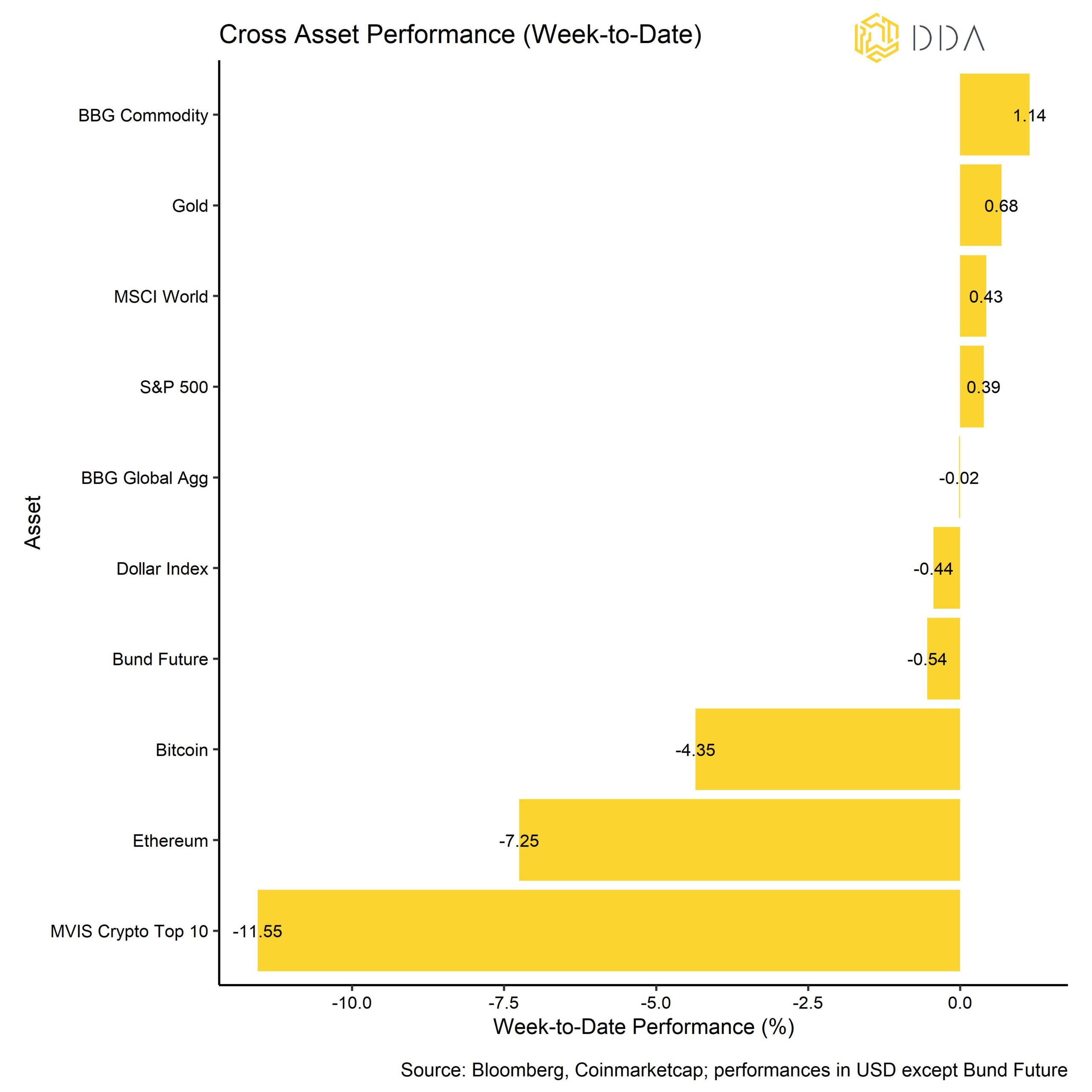

In der vergangenen Woche standen die Kryptoassets deutlich unter Druck, wobei die Anklagen der SEC gegen die großen Börsen Coinbase und Binance die wichtigsten negativen Katalysatoren waren.

Konkret hat die SEC 13 verschiedene Anklagen gegen Binance und seinen Gründer Chenpeng Zhao erhoben, darunter der Betrieb einer unregulierten Wertpapierbörse, die falsche Darstellung von Handelskontrollen und -überwachung auf der Binance.US-Plattform sowie das nicht registrierte Angebot und der Verkauf von Wertpapieren. Im Gegensatz dazu konzentriert sich die anhängige Coinbase-Klage auch auf das nicht registrierte Angebot und den Verkauf von Wertpapieren im Zusammenhang mit dem Staking-as-a-Service-Programm.

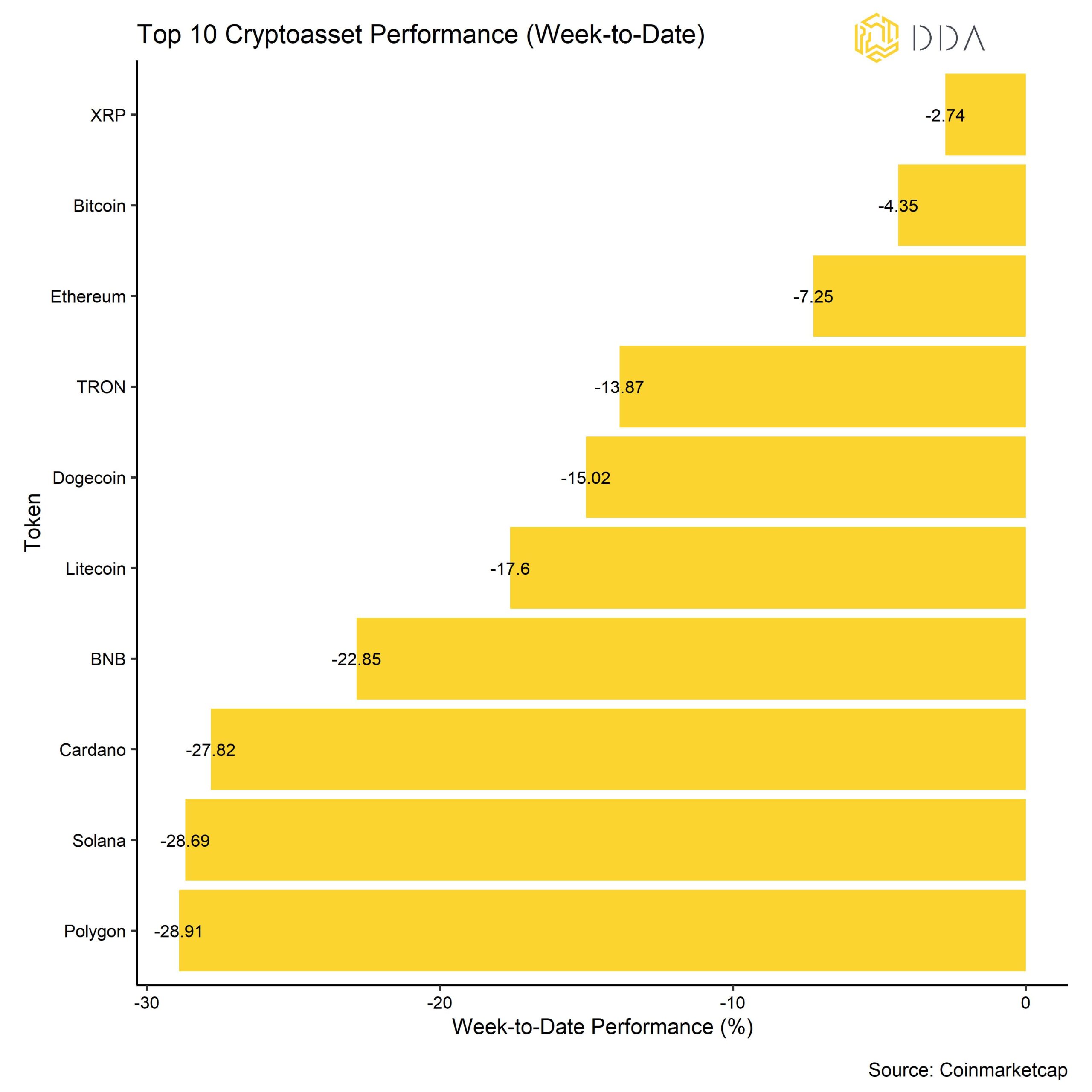

Noch wichtiger ist, dass in beiden Anklagen eine Reihe von wichtigen Krypto-Assets erwähnt werden, die die SEC als Wertpapier ansieht. Zu diesen Token gehören: SOL, ADA, MATIC, FIL, SAND, MANA, ALGO, und AXS. Diese Token wurden sowohl in den Binance- als auch in den Coinbase-Anklagen erwähnt, weshalb sie während der jüngsten Marktturbulenzen im Mittelpunkt des Sturms standen.

Weder Bitcoin (BTC), Ethereum (ETH) noch Ripple (XRP) wurden in einer dieser Anklagen von der SEC erwähnt, was wahrscheinlich der Grund dafür ist, dass diese Kryptoassets die relative Outperformer waren. Infolge des jüngsten Ausverkaufs bei Altcoins ist die Marktkapitalisierung von Bitcoin auf 49,3% gestiegen - der höchste Stand seit April 2021 (Chart der Woche).

Insgesamt ging die Outperformance der Altcoins in der letzten Woche deutlich zurück. Nur 10% der erfassten Altcoins übertrafen BTC auf wöchentlicher Basis.

Die Marktroutine wurde durch die Tatsache verstärkt, dass die Einzelhandels-App Robinhood als Folge der SEC-Vorwürfe ADA, MATIC und SOL von der Liste nehmen wird. Robinhood hält rund 1,3 Mrd. USD an Altcoins, von denen etwa die Hälfte auf die drei oben genannten Token entfällt. Andere Trading-Apps wie Sofi haben ähnliche Schritte angekündigt. Es gab auch einige Gerüchte, dass in den USA ansässige Marktmacher ihre Unterstützung für die oben genannten Token, die von den SEC-Anklagen betroffen sind, zurückziehen könnten, was ebenfalls zu zusätzlichem Abwärtsdruck für Altcoins führte.

Infolgedessen haben die 10 wichtigsten Kryptoassets in der vergangenen Woche schlecht abgeschnitten. In der Zwischenzeit legten die globalen Aktien weiter zu. Rohstoffe waren die beste Anlageklasse, da der Dollar in der vergangenen Woche abwertete.

Die Volatilität wird in dieser Woche wahrscheinlich hoch bleiben, da eine Reihe von wichtigen Ereignissen ansteht:

So stehen morgen nicht nur die Antwort der SEC auf die Coinbase-Regelungen und die Anhörung von Binance US auf dem Programm, sondern auch die neuesten US-Inflationsdaten für Mai 2023. Am Mittwoch findet die FOMC-Sitzung statt und am Donnerstag erhalten wir die neuesten Daten zu den US-Arbeitslosenanträgen.

Krypto-Marktstimmung

Unser hauseigener Crypto Sentiment Index ist in der letzten Woche deutlich gesunken, ist aber immer noch nicht so bärisch wie während des SVB-Einbruchs im März 2023. 8 von 15 Indikatoren liegen immer noch über ihrem kurzfristigen Trend.

Im Vergleich zur letzten Woche kam es im Altseason-Index und im Crypto Fear & Greed-Index zu größeren Umschwüngen nach unten.

Trotz der jüngsten Marktturbulenzen befindet sich der Crypto Fear & Greed Index heute Morgen immer noch im "neutralen" Bereich.

Die Leistungsstreuung zwischen den Kryptowährungen hat in letzter Zeit abgenommen, da die Korrelationen zwischen den Kryptowährungen zugenommen haben, was bedeutet, dass die Kryptowährungen stärker nach systematischen Faktoren gehandelt werden. Gleichzeitig ist die Outperformance von Altcoins in der letzten Woche ebenfalls deutlich zurückgegangen und liegt nun bei nur noch 10% Altcoins, die Bitcoin auf wöchentlicher Basis übertreffen.

Im Allgemeinen geht die Outperformance von Altcoins mit einer zunehmenden Streuung der Kryptowährungen einher, d. h. Bitcoin und Altcoins werden während der "Altsaison" in der Regel höher gehandelt, wobei Altcoins besser abschneiden als Bitcoin. Eine breitere Outperformance von Altcoins ist in der Regel ein Zeichen für zunehmende Risikobereitschaft und eine breitere Underperformance von Altcoins ein Zeichen für zunehmende Risikoaversion.

Krypto Asset Flows

In der vergangenen Woche gab es die 8. Woche in Folge Nettoabflüsse aus Kryptoassets.

Insgesamt verzeichneten wir Nettomittelabflüsse in Höhe von -88,1 Mio. USD (Woche bis Freitag).

Der Großteil der Nettoabflüsse konzentrierte sich auf Bitcoin-Fonds (-57,2 Mio. USD) und Ethereum-Fonds (-37,6 Mio. USD), während sowohl Altcoin-basierte Fonds als auch Basket- und thematische Krypto-Fonds in der vergangenen Woche Nettozuflüsse verzeichneten (+1,1 Mio. USD bzw. +5,6 Mio. USD).

Außerdem hat sich der Abschlag auf den Nettoinventarwert des größten Bitcoin-Fonds der Welt - Grayscale Bitcoin Trust (GBTC) - wieder leicht vergrößert, was ebenfalls auf geringfügige Nettoabflüsse aus diesem Fondsvehikel hindeutet.

In der Zwischenzeit blieb das Beta der globalen Hedge-Fonds gegenüber Bitcoin in den letzten 20 Handelstagen unverändert, was bedeutet, dass die globalen Hedge-Fonds nur ein sehr geringes positives Nettoengagement gegenüber Krypto-Assets haben. Allerdings ist das Beta noch zu gering, um es als statistisch signifikant zu betrachten. Globale Hedge-Fonds scheinen in Bezug auf Kryptowährungen derzeit im Allgemeinen neutral positioniert zu sein.

On-Chain Tätigkeit

In unserem letzten Crypto Market Pulse berichteten wir über einen Anstieg der Wal-Börsenzuflüsse und Miner-Transfers an Börsen mit dem Hinweis, dass dies kurzfristig einen gewissen Abwärtsdruck auf die Preise ausüben könnte.

Wale sind definiert als Netzwerkeinheiten (Cluster von Adressen), die mindestens 1000 BTC halten. Börseneinlagen werden in der Regel als zunehmender Verkaufsdruck interpretiert.

Es scheint, dass diese Wal-Börsentransfers trotz der jüngsten Marktturbulenzen nachgelassen haben, was ein positives Zeichen ist. Gleichzeitig transferieren die Miner weiterhin Münzen an Börsen, was kurzfristig einen gewissen Abwärtsdruck ausübt. Die anhaltenden Überweisungen von Minern an Börsen hängen höchstwahrscheinlich mit der Tatsache zusammen, dass die Bitcoin-Hash-Rate unaufhaltsam auf neue Allzeithochs gestiegen ist, was einige Miner erheblich unter Druck setzt. Dennoch sind die Zuflüsse an den Börsen trotz der anhaltenden Miner-Transfers immer noch relativ gedämpft, was ein positives Zeichen ist. Dies gilt sowohl für Bitcoin als auch für Ethereum.

Darüber hinaus halten sich die realisierten Verluste auf der Bitcoin-Kette in Grenzen, was darauf hindeutet, dass die Anleger nicht in Panik geraten und ihre Bestände angesichts der jüngsten Marktschwäche der Altcoins verkaufen. Im Gegenteil, negative Nettotauschströme auf aggregierter Basis deuten auf eine anhaltende Akkumulationsaktivität im Hintergrund hin. Die Nettotauschmittelabflüsse waren in letzter Zeit bei Ethereum besonders stark.

Das Hauptproblem für den Gesamtmarkt scheint jedoch derzeit die schwindende Kaufkraft zu sein, die sich in der Verlangsamung der Stablecoin-Zuflüsse an den Börsen im Vergleich zu den großen Kryptoassets wie Bitcoin und Ethereum zeigt. Nach diesen relativen Zuflüssen zu urteilen, hat sich der Kapitalzufluss in Kryptoassets im Vergleich zum Jahresanfang deutlich verlangsamt. Dies zeigt sich auch in der Veränderung der realisierten Caps.

Krypto-Asset-Derivate

Trotz der zunehmenden regulatorischen Unsicherheit in den USA hat sich die implizite Volatilität von Bitcoin gegenüber den sehr niedrigen Niveaus von Anfang Juni nicht nennenswert erhöht. Allerdings hat sich der 25-Delta-1-Monats-Optionsskew für Bitcoin in der letzten Woche eindeutig zugunsten von Put-Optionen entwickelt. Die implizite Volatilität von delta-äquivalenten Put-Optionen liegt jetzt um 6,5%-Punkte höher als die von Call-Optionen.

Das offene Interesse an Optionen, Futures und Perpetuals ist in der vergangenen Woche insgesamt unverändert geblieben.

Die ewige Finanzierungsrate für Bitcoin-Kontrakte ging Anfang letzter Woche kurzzeitig ins Minus, als wir während des FTX-Kollapses mit rund 75,6 Mio. USD an Long-Futures-Kontrakten, die allein am Montag zwangsliquidiert wurden, die höchste Anzahl an Long-Futures-Liquidationen seit November 2022 erlebten. Long-Liquidationen dieser Größenordnung sind in der Regel ein Anzeichen für eine kurzfristige Bodenbildung. Beachten Sie jedoch, dass unser Krypto-Sentiment-Index noch keine überverkauften Bedingungen anzeigt.

Unterm Strich

In der vergangenen Woche standen die Kryptoassets deutlich unter Druck, wobei die Anklagen der SEC gegen die großen Börsen Coinbase und Binance die wichtigsten negativen Katalysatoren waren.

Unser hauseigener Crypto Sentiment Index ist in der letzten Woche gesunken, ist aber noch nicht so bärisch wie während des SVB-Einbruchs im März 2023.

Die Marktdominanz von Bitcoin ist auf den höchsten Stand seit April 2021 gestiegen, und das inmitten der jüngsten Marktroutine bei Altcoins.

Über DDA Deutsche Digital Assets

Deutsche Digital Assets (DDA) ist ein deutscher Digital Asset Manager, der als vertrauenswürdige Anlaufstelle für Investoren dient, die ein Exposure zu Krypto Assets suchen. Über verschiedene Tochtergesellschaften bietet DDA eine Reihe von kryptobezogenen Anlageprodukten an, die von passiven bis hin zu aktiv verwalteten Investmentlösungen reichen. Darüber hinaus bietet das Unternehmen professionelle Anlageberatung für Family Offices, High Net Worth Individuals (HNWI) und institutionelle Anleger an.

Wir bieten hervorragende Leistungen durch vertraute, vertrauenswürdige Anlagevehikel, die den Anlegern die Qualitätsgarantien bieten, die sie von einem erstklassigen Vermögensverwalter verdienen, während wir uns für unsere Mission einsetzen, die Akzeptanz von Kryptoanlagen zu fördern. DDA beseitigt die technischen Risiken von Krypto-Investitionen, indem wir Anlegern vertrauenswürdige und vertraute Mittel zur Investition in Krypto zu branchenführend niedrigen Kosten anbieten.

Haftungsausschluss

Die in diesem Artikel enthaltenen Materialien und Informationen dienen ausschließlich zu Informationszwecken. Die Deutsche Digital Assets, ihre verbundenen Unternehmen und Tochtergesellschaften fordern nicht zu Handlungen auf der Grundlage dieses Materials auf. Dieser Artikel ist weder eine Anlageberatung noch eine Empfehlung oder Aufforderung zum Kauf von Wertpapieren. Die Wertentwicklung ist unvorhersehbar. Die Wertentwicklung in der Vergangenheit ist daher kein Hinweis auf die zukünftige Wertentwicklung. Sie erklären sich damit einverstanden, Ihre eigenen Nachforschungen anzustellen und Ihre Sorgfaltspflicht zu erfüllen, bevor Sie eine Anlageentscheidung in Bezug auf die hier besprochenen Wertpapiere oder Anlagemöglichkeiten treffen. Unsere Artikel und Berichte enthalten zukunftsgerichtete Aussagen, Schätzungen, Projektionen und Meinungen. Diese können sich als wesentlich ungenau erweisen und unterliegen erheblichen Risiken und Unwägbarkeiten, die außerhalb der Kontrolle der Deutsche Digital Assets GmbH liegen. Wir gehen davon aus, dass alle hierin enthaltenen Informationen korrekt und zuverlässig sind und aus öffentlichen Quellen stammen. Diese Informationen werden jedoch "wie besehen" und ohne jegliche Garantie präsentiert.