Blackrocks Bitcoin-ETF-Einreichung weckt Optimismus bei Krypto-Vermögenswerten, Krypto-ETP-Fondszuflüsse steigen auf Jahreshoch

DDA Krypto-Marktimpuls, 26. Juni 2023

von André DragoschLeiter der Forschung

Wichtigste Erkenntnisse

- Blackrocks Bitcoin-ETF-Anmeldung in den USA hat eine neue Welle des Optimismus für Kryptoanlagen ausgelöst

- Unser hauseigener Crypto Sentiment Index ist in der letzten Woche deutlich angestiegen

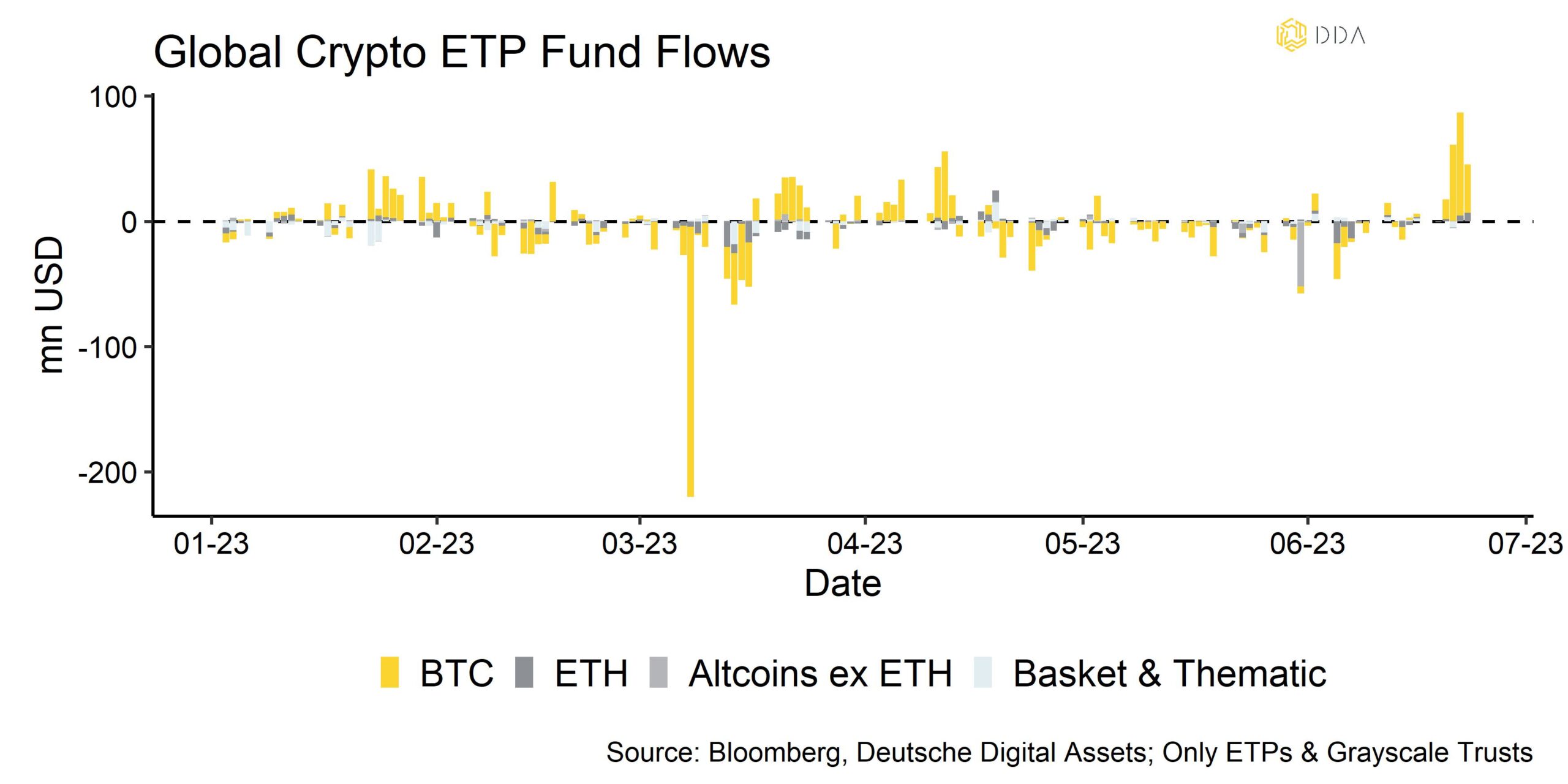

- Infolgedessen stiegen die globalen Krypto-ETP-Fonds auf den höchsten Stand seit Jahresbeginn

Chart der Woche

Kryptoasset Leistung

In der vergangenen Woche wurde die Wertentwicklung von Kryptoassets noch durch einige sekundäre Effekte im Zusammenhang mit Blackrocks ETF-Anmeldung in den USA in der Vorwoche gestützt.

Der Bitcoin Trust-Antrag von Blackrock hat eine neue Welle des Optimismus unter institutionellen Vermögensverwaltern und Banken ausgelöst, die sich beeilt haben, in den Bereich der Kryptoanlagen einzusteigen.

Denken Sie an die folgenden Ereignisse:

- Deutsche Bank hat offiziell Lizenz für Krypto-Verwahrung in Deutschland beantragt

- Fidelity, Charles Schwab und Citadel unterstützen die neue Krypto-Börse EDX Markets (EDX): Zu den auf EDX gehandelten Produkten gehören Bitcoin, Bitcoin Cash, Ethereum und Litecoin

- Andere große Vermögensverwalter haben (erneut) einen Bitcoin-ETF bei der SEC beantragt, darunter Invesco und Wisdomtree innerhalb von 24 Stunden nach dem Antrag von Blackrock. Infolge dieser neuen Welle des Optimismus sind die weltweiten Krypto-ETP-Fondsflüsse auf den höchsten Stand seit Jahresbeginn gestiegen, wobei allein fast 200 Mio. USD in Bitcoin-Fonds geflossen sind (Chart-der-Woche).

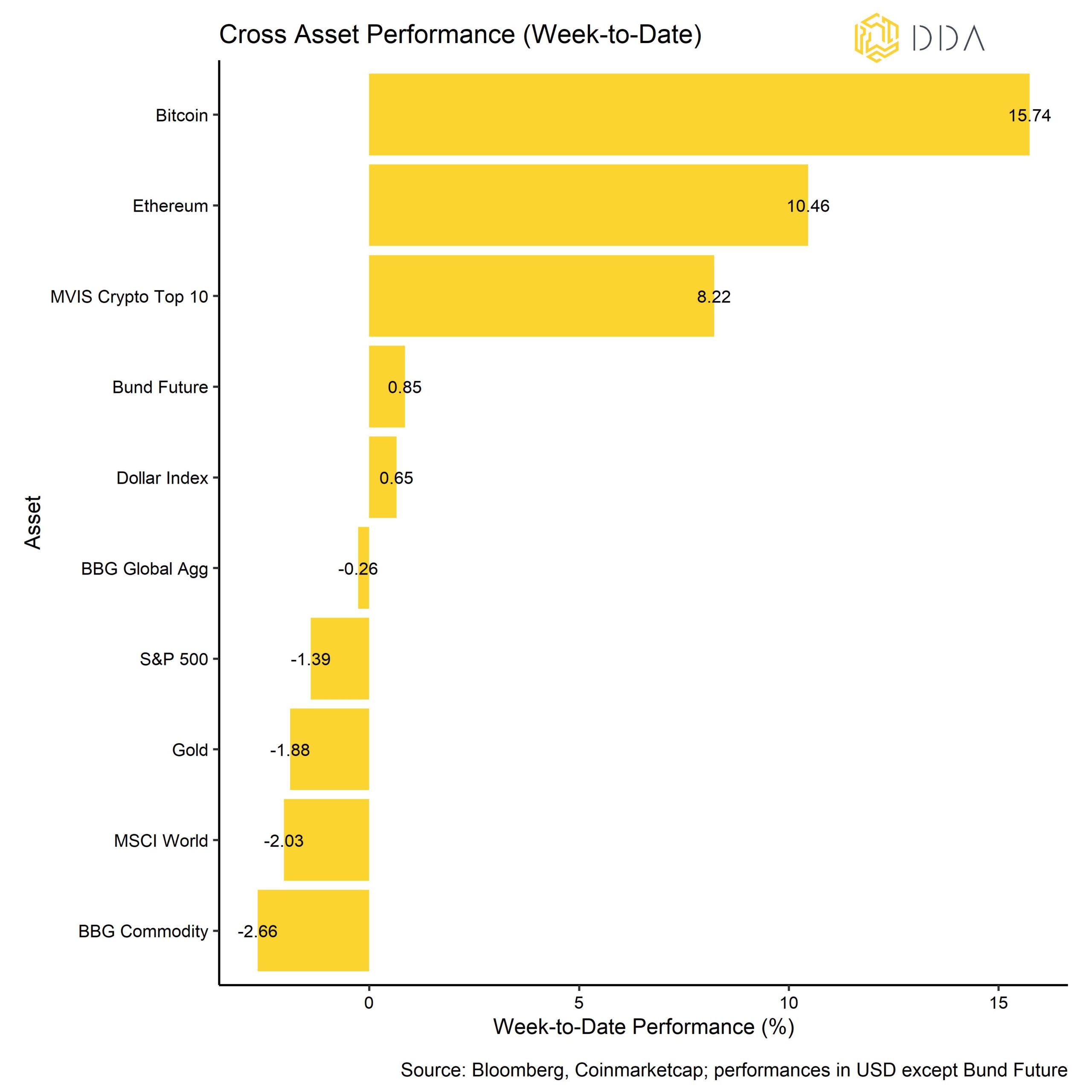

Es überrascht nicht, dass Kryptowährungen in der vergangenen Woche die beste Performance erzielten und andere Vermögenswerte deutlich übertrafen. Währenddessen gaben globale Aktien, globale Anleihen und Rohstoffe nach, was darauf hindeutet, dass die Korrelationen zwischen Aktien, Anleihen, Rohstoffen und Kryptowährungen abnehmen. Der Dollar wertete letzte Woche leicht auf.

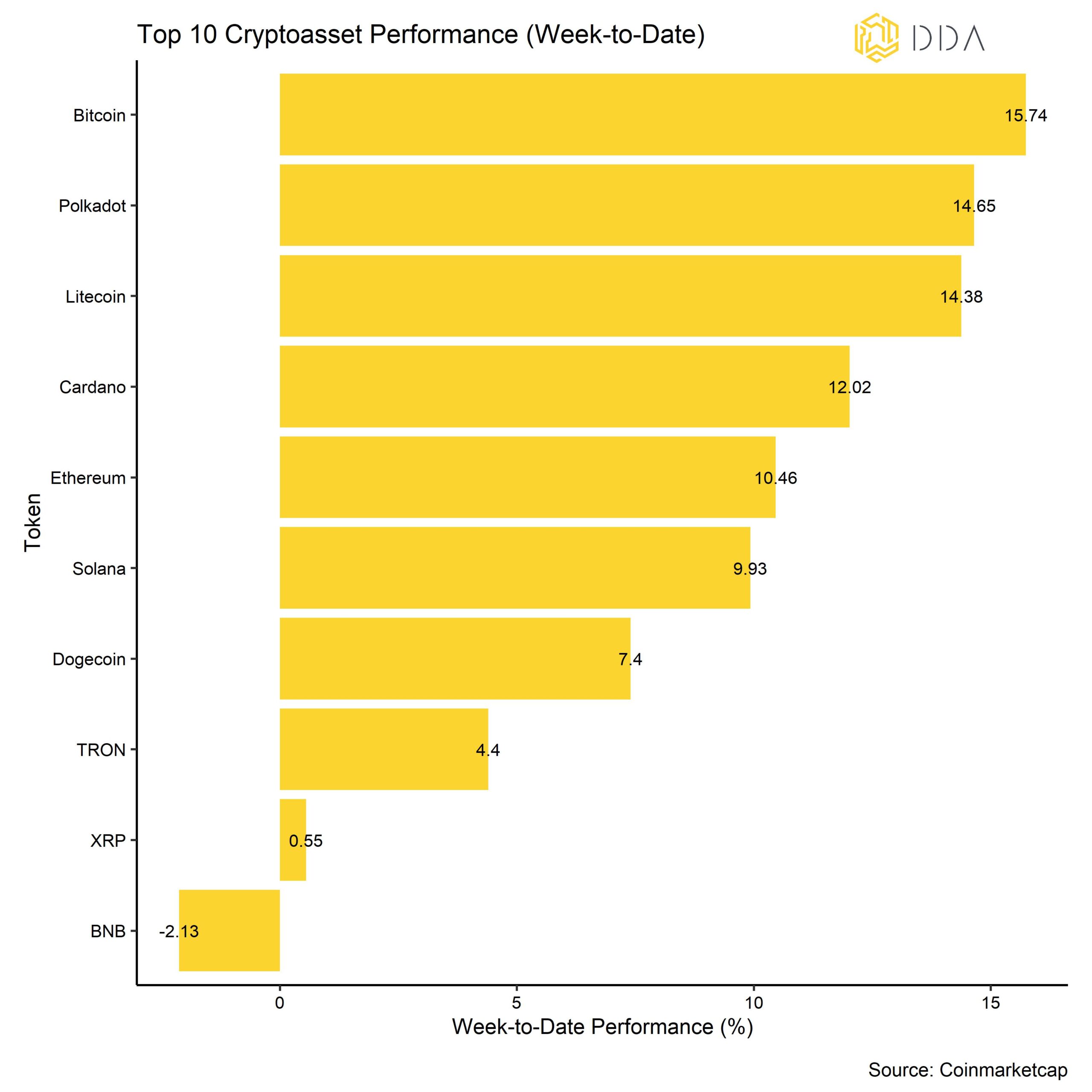

Unter den Top 10 Kryptoassets waren Bitcoin, Polkadot und Litecoin die relativen Outperformer. Insgesamt war Bitcoin während des Anstiegs in der letzten Woche sehr dominant.

In diesem Zusammenhang konnten sich Altcoins erneut besser entwickeln als Bitcoin, wenn auch von einem sehr niedrigen Niveau aus. Auf der Grundlage der von uns beobachteten Altcoins konnten nur 35% der Altcoins Bitcoin auf wöchentlicher Basis übertreffen.

Krypto-Marktstimmung

Unser hauseigener Krypto-Sentiment-Index ist im Vergleich zur letzten Woche deutlich gestiegen und befindet sich wieder im positiven Bereich. 12 von 15 Indikatoren liegen über ihrem kurzfristigen Trend. Bisher haben wir die höchsten Werte unseres Krypto-Sentiment-Index in diesem Jahr gesehen, was das Risiko von kurzfristigen Rückschlägen aufgrund von überkauften Bedingungen erhöht.

Im Vergleich zur Vorwoche kam es bei den Bitcoin 3-Monats-Futures und der ewigen Refinanzierungsrate zu einem deutlichen Umschwung nach oben. In der vergangenen Woche gab es generell einen starken Anstieg bei den Futures und den Indikatoren für die unbefristete Positionierung.

Der Crypto Fear & Greed Index bleibt heute Morgen im Bereich "Greed".

Die Streuung der Wertentwicklung von Krypto-Assets hat in letzter Zeit wieder zugenommen, wenn auch von einem niedrigeren Niveau aus.

Im Allgemeinen bedeutet eine hohe Leistungsstreuung zwischen den Kryptoassets, dass die Korrelationen zwischen den Kryptoassets abgenommen haben, was bedeutet, dass Kryptoassets stärker von münzspezifischen Faktoren abhängig sind.

Gleichzeitig hat die Outperformance der Altcoins in der letzten Woche leicht zugenommen und liegt nun bei nur noch 35% Altcoins, die Bitcoin auf wöchentlicher Basis outperformen.

Im Allgemeinen geht die Outperformance von Altcoins mit einer zunehmenden Streuung der Kryptowährungen einher, d. h. Bitcoin und Altcoins werden während der "Altsaison" in der Regel höher gehandelt, wobei Altcoins besser abschneiden als Bitcoin. Eine breitere Outperformance von Altcoins ist in der Regel ein Zeichen für zunehmende Risikobereitschaft und eine breitere Underperformance von Altcoins ein Zeichen für zunehmende Risikoaversion.

Krypto Asset Flows

In der vergangenen Woche wurden die stärksten Nettozuflüsse in globale Krypto-ETPs seit Jahresbeginn verzeichnet.

Insgesamt verzeichneten wir leichte Nettomittelzuflüsse in Höhe von +203,7 Mio. USD (Woche bis Freitag).

Der Löwenanteil dieser Zuflüsse entfiel auf Bitcoin-Fonds, die in der vergangenen Woche Nettozuflüsse in Höhe von 197,4 Mio. USD verzeichneten.

Ethereum-Fonds verzeichneten ebenfalls Nettozuflüsse (+11,4 Mio. USD), während andere Altcoin-basierte Fonds im Wesentlichen unverändert blieben (+0,3 Mio. USD).

Im Gegensatz dazu hatten thematische und Korb-Kryptofonds in der vergangenen Woche mit Nettoabflüssen in Höhe von 5,4 Mio. USD zu kämpfen.

Außerdem hat sich der Abschlag auf den Nettoinventarwert des größten Bitcoin-Fonds der Welt - Grayscale Bitcoin Trust (GBTC) - deutlich verringert und ist auf den höchsten Stand seit Jahresbeginn gestiegen, was ebenfalls auf Nettozuflüsse in dieses Fondsvehikel schließen lässt.

Im Gegensatz dazu war das Beta der globalen Hedge-Fonds gegenüber Bitcoin in den letzten 20 Handelstagen leicht negativ, was bedeutet, dass die globalen Hedge-Fonds ein negatives Nettoengagement gegenüber Kryptowährungen haben. Allerdings ist das Beta noch zu gering, um es als statistisch signifikant zu betrachten. Globale Hedge-Fonds scheinen in Bezug auf Krypto-Assets derzeit noch neutral positioniert und daher eher unterdurchschnittlich engagiert zu sein. Ein weiterer Aufwärtstrend bei Krypto-Assets sollte diese Art von Anlegern dazu veranlassen, ihr Engagement ebenfalls zu erhöhen.

On-Chain Tätigkeit

Vor dem jüngsten Preisanstieg fielen die kurzfristigen Bitcoin-Besitzer kurzzeitig unter die Kostenbasis (~26,4k USD) und wir sahen ein gewisses Maß an Kapitulation dieser Anlegerkohorte in einem Anstieg der realisierten Verluste auf der Kette.

Es gab also ein gewisses Element der kurzfristigen "Verkäufererschöpfung", das einen erneuten Preisanstieg unterstützte.

Aus der Sicht eines reinen Anlegers gelten kurzfristige Inhaber in der Regel als "schwache Hände" mit einer höheren Wahrscheinlichkeit der Ausschüttung, wenn die Kurse fallen.

Abgesehen davon flossen weiterhin netto Bitcoins aus den Börsen, da die Preise nach oben gingen, was auf ein anhaltendes Kaufinteresse und eine Akkumulation im Hintergrund schließen lässt.

Dies geschah vor dem Hintergrund der immer noch sehr starken Devisenzuflüsse von Minern. Der Großteil dieser Devisentransfers kam vom BTC-Mining-Pool "Poolin", der anscheinend einen großen Teil seiner BTC-Guthaben auflöst. Insgesamt sind die BTC-Guthaben der Miner jedoch weiterhin im Aufwärtstrend.

Nichtsdestotrotz wird das Bitcoin-Angebot insgesamt immer knapper, da fast 69% des Angebots seit mehr als einem Jahr inaktiv sind.

Eine weitere interessante Entwicklung der letzten Wochen ist der kontinuierliche Anstieg der außerbörslichen Bitcoin-Bestände, der auf eine verstärkte Nachfrage nach Bitcoins seitens institutioneller Anleger hindeutet.

Während des jüngsten Preisanstiegs verzeichnete auch der Bitcoin-Mempool einen starken Anstieg auf ein Niveau, das zuletzt während des BRC-20-Einschreibungshypes im Mai zu beobachten war. Die Transaktionsgebühren blieben jedoch relativ niedrig. Andere Kerndaten der Kette wie aktive Adressen oder aktive Entitäten erholten sich ebenfalls weiter.

Krypto-Asset-Derivate

In der vergangenen Woche kam es zu einer der bedeutendsten Umkehrungen bei den Derivatemetriken.

Der jüngste Preisanstieg wurde auch durch einen erheblichen Anstieg der BTC-Futures-Short-Liquidationen begünstigt, die auf den höchsten Stand seit März 2023 stiegen. Im Einklang mit dieser Entwicklung stiegen auch die ewigen Finanzierungssätze und der Basissatz für 3-Monats-Futures. Zum Zeitpunkt der Erstellung dieses Berichts liegt die durchschnittliche annualisierte 3-Monats-Futures-Basis bei 4,36% p.a.

Allerdings signalisiert unser hauseigener Bitcoin-Futures- und Perpetual-Positioning-Indikator bereits, dass die Long-Positionierung überzogen ist, was die Wahrscheinlichkeit eines kurzfristigen Preisrückschlags erhöht.

Im Bereich der BTC-Optionen stiegen die impliziten Volatilitäten im Einklang mit der drastischen Preisumkehr deutlich an. Die implizite 1-Monats-Volatilität von BTC stieg zum ersten Mal seit April 2023 wieder über 50%. Auch das offene Interesse an Optionen nahm im Vorfeld des jüngsten Preisanstiegs erheblich zu (um etwa 100 000 BTC nominal).

Unterm Strich

Blackrocks Bitcoin-ETF-Anmeldung in den USA hat eine neue Welle von Optimismus in Kryptoanlagen ausgelöst.

Unser hauseigener Krypto-Sentiment-Index ist in der vergangenen Woche deutlich angestiegen.

Infolgedessen stiegen die globalen Krypto-ETP-Fonds auf den höchsten Stand seit Jahresbeginn.

Über DDA Deutsche Digital Assets

Deutsche Digital Assets (DDA) ist ein deutscher Digital Asset Manager, der als vertrauenswürdige Anlaufstelle für Investoren dient, die ein Exposure zu Krypto Assets suchen. Über verschiedene Tochtergesellschaften bietet DDA eine Reihe von kryptobezogenen Anlageprodukten an, die von passiven bis hin zu aktiv verwalteten Investmentlösungen reichen. Darüber hinaus bietet das Unternehmen professionelle Anlageberatung für Family Offices, High Net Worth Individuals (HNWI) und institutionelle Anleger an.

Wir bieten hervorragende Leistungen durch vertraute, vertrauenswürdige Anlagevehikel, die den Anlegern die Qualitätsgarantien bieten, die sie von einem erstklassigen Vermögensverwalter verdienen, während wir uns für unsere Mission einsetzen, die Akzeptanz von Kryptoanlagen zu fördern. DDA beseitigt die technischen Risiken von Krypto-Investitionen, indem wir Anlegern vertrauenswürdige und vertraute Mittel zur Investition in Krypto zu branchenführend niedrigen Kosten anbieten.

Haftungsausschluss

Die in diesem Artikel enthaltenen Materialien und Informationen dienen ausschließlich zu Informationszwecken. Die Deutsche Digital Assets, ihre verbundenen Unternehmen und Tochtergesellschaften fordern nicht zu Handlungen auf der Grundlage dieses Materials auf. Dieser Artikel ist weder eine Anlageberatung noch eine Empfehlung oder Aufforderung zum Kauf von Wertpapieren. Die Wertentwicklung ist unvorhersehbar. Die Wertentwicklung in der Vergangenheit ist daher kein Hinweis auf die zukünftige Wertentwicklung. Sie erklären sich damit einverstanden, Ihre eigenen Nachforschungen anzustellen und Ihre Sorgfaltspflicht zu erfüllen, bevor Sie eine Anlageentscheidung in Bezug auf die hier besprochenen Wertpapiere oder Anlagemöglichkeiten treffen. Unsere Artikel und Berichte enthalten zukunftsgerichtete Aussagen, Schätzungen, Projektionen und Meinungen. Diese können sich als wesentlich ungenau erweisen und unterliegen erheblichen Risiken und Unwägbarkeiten, die außerhalb der Kontrolle der Deutsche Digital Assets GmbH liegen. Wir gehen davon aus, dass alle hierin enthaltenen Informationen korrekt und zuverlässig sind und aus öffentlichen Quellen stammen. Diese Informationen werden jedoch "wie besehen" und ohne jegliche Garantie präsentiert.