Von Eleanor Haas, Partnerin von Iconiq Lab, Krypto-/Blockchain-Kommentatorin, Beraterin von Innovatoren und Astia Angels sowie Direktorin des Keiretsu Forum Mid-Atlantic

Es ist Krypto-Winter. Kryptowährungen sind um bis zu 90% abgestürzt. Startups haben dicht gemacht. Doch im Hintergrund, jenseits der Schlagzeilen, gibt es auch positive Indikatoren. Drei Beispiele: Tokenisiertes Fundraising hat sich weiter entwickelt, der größte Vermögensverwalter für digitale Währungen der Welt hat Investoren gefunden, die vorsichtig, aber geduldig sind, und die größte US-Bank hat ihren eigenen Blockchain-basierten Token angekündigt - der jüngste Beweis für ein langjähriges Engagement von Unternehmen und die Reifung einer aufkommenden Technologie.

Tokenisiertes Fundraising entwickelt sich

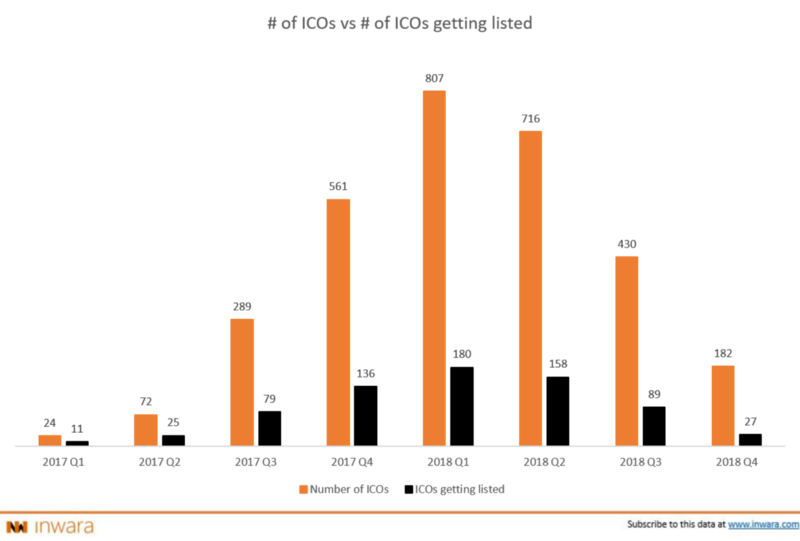

ICOs, die Geld für nichts anbieten - wenn auch als Kryptowährung - konnten nicht ewig bestehen, und das taten sie auch nicht. ICOs trafen 2018 auf die Realität - einschließlich des Widerstands der Investoren und der Überprüfung durch die SEC. Sowohl Kryptowährungen als auch ICOs stürzten ab - Kryptowährungen im Wert, ICOs in der Anzahl und den aufgebrachten Mitteln. Immer weniger Börsennotierungen verschlimmerten die abnehmende Attraktivität von ICOs, da sie die Liquidität der Anleger vernichteten.

Von Januar bis Dezember 2018 brach der durch ICOs aufgebrachte Betrag von $1,5 Milliarden auf $74,5 Millionen ein (ICO Data), die Anzahl der ICOs von 807 am Ende von Q1 - dem monatlichen Allzeithoch - auf 182 in Q4 und die Börsennotierungen von 180 in Q1 auf 27 (Inwara).

Aber tokenisiertes Fundraising befindet sich möglicherweise im Übergang und wird wahrscheinlich überleben. Die Probleme bei ICOs sind auf die Art der Kryptowährungs-Token zurückzuführen, die die Anleger erhielten. Ihr fehlender intrinsischer Wert und ihre Abhängigkeit von der Wahrnehmung der Nutzer führte zu massiven Spekulationen und Betrug; ihre mangelnde Kompatibilität mit den US-Wertpapiergesetzen aus den 1930er Jahren führte zu großen rechtlichen und regulatorischen Unsicherheiten.

Im Laufe des Jahres 2018 hat sich das STO (Security Token Offering) als Alternative etabliert. Dabei erhalten die Anleger Token, die durch einen materiellen Vermögenswert, z. B. Aktien eines Unternehmens oder Immobilien, abgesichert sind. Auch bei STOs gibt es Schutzmaßnahmen für die Anleger. Die meisten, die derzeit initiiert werden, sind Privatplatzierungen von Wertpapieren für zugelassene Anleger. Dies schließt leider Verkäufe an die breite Öffentlichkeit aus, obwohl die SEC einen Rückstau an ausgenommenen öffentlichen Wertpapierangeboten oder Regulation A+ STOs hat, die derzeit auf ihre Genehmigung warten. Anwälte für Wertpapierrecht arbeiten an einer Reihe zusätzlicher Probleme, und es wird erwartet, dass die SEC noch in diesem Jahr einen Leitfaden zur Wertpapier-Token-Analyse herausgeben wird, der in einfachem Englisch abgefasst ist.

Darüber hinaus wurde im Dezember ein überparteiliches Gesetz, das Token Taxonomy Act, in den Kongress eingebracht. Sein Hauptziel ist es, klarzustellen, "dass Wertpapiergesetze nicht für Unternehmen gelten, die Blockchain nutzen, sobald sie ihr Ziel, ein funktionierendes Netzwerk zu werden, erreicht haben." Interessant!

Es ist kein Selbstläufer, aber es gibt Hoffnung auf positive Veränderungen. Ein Grund, der für Tokenized Fundraising spricht, ist die Fähigkeit, Werte für innovative Unternehmer, innovative Investoren und die Unternehmen zu schaffen, die ihre Token unterstützen.

- Sie kann Innovatoren eine bedeutende neue Möglichkeit zur Finanzierung ihrer Projekte bieten - eine neue Möglichkeit, die den Zugang zu Kapital demokratisiert. (Ob dies überlebt, wird von den Entscheidungen der SEC abhängen).

- Es ist ein neuer Weg zu schneller Liquidität für Investoren.

- Es kann Unternehmen ermöglichen, mit potenziellen Kunden als Token-Käufer in Kontakt zu treten.

- Und es kann eine neue Art der Beteiligung am Erfolg eines Unternehmens schaffen, wobei die Anreize dank eines Token-basierten Netzwerkeffekts zunehmend gegenseitig sind.

Vorsichtige, aber geduldige Währungsanleger

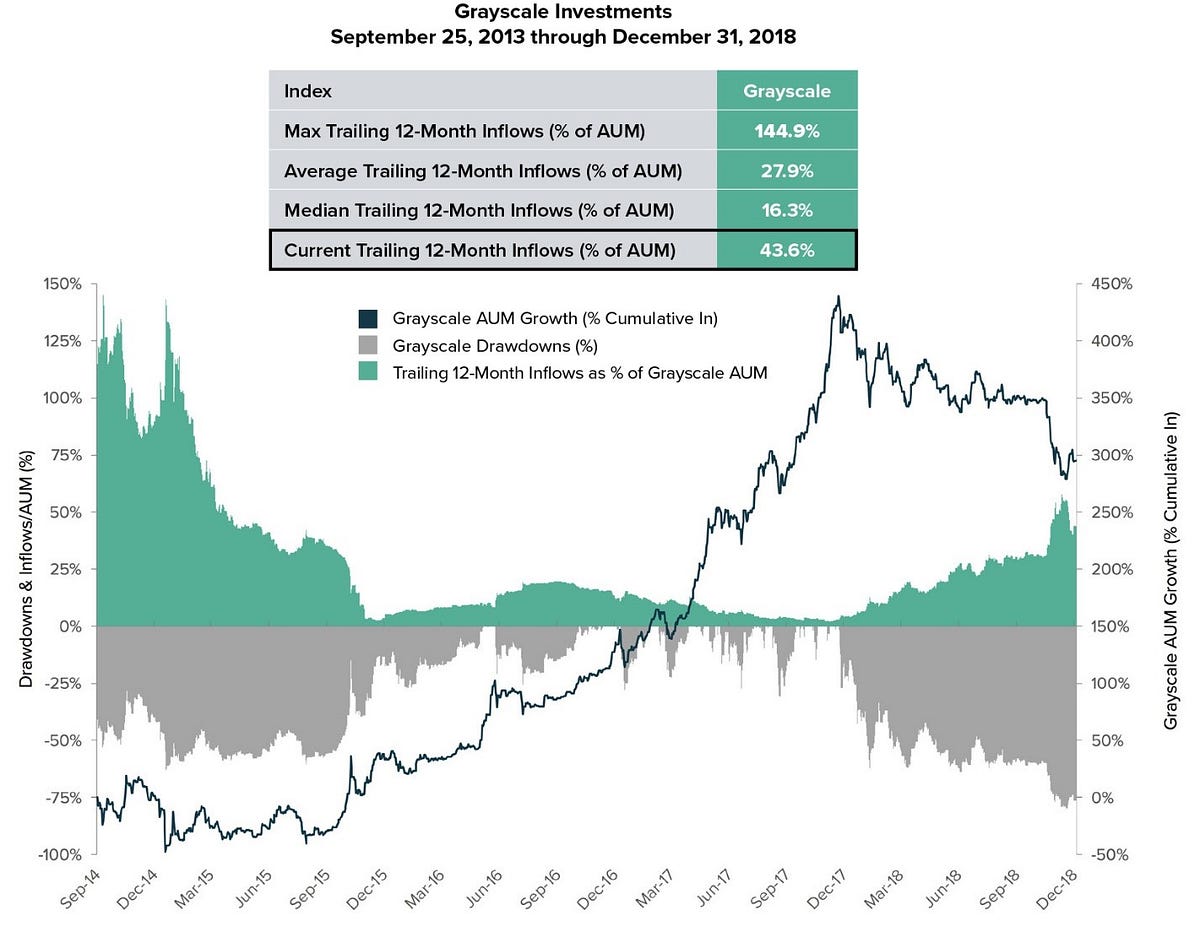

Grayscale Investments, der weltweit größte digitale Vermögensverwalter, entwickelt Anlageprodukte auf der Basis virtueller Währungen, die sich sowohl an institutionelle als auch an private Anleger richten. Trotz allem verzeichnete das Unternehmen 2018 ein Rekordergebnis mit Zuflüssen von $359,5 Mio., den stärksten Zuflüssen in einem Kalenderjahr in der Geschichte des Unternehmens.

Der Bärenmarkt führte dazu, dass der wöchentliche Durchschnitt der Investitionszuflüsse des Unternehmens im vierten Quartal von $6,9 Mio. auf $2,3 Mio. sank. Dennoch verfügte das Unternehmen zum Jahresende über ein verwaltetes Vermögen (AUM) von $825 Mio. mit 44% aus Investitionszuflüssen im Jahr 2018 - und das trotz der höchsten Drawdowns bei den AUM seit der letzten Baisse im Jahr 2015, die im Dezember mit 75% ihren Höhepunkt erreichten.

Ein ermutigender Trend war der Anstieg des Mittelvolumens von Pensionsfonds, die im letzten Quartal um 40% zulegten. Der größte Anteil der Zuflüsse entfällt nach wie vor auf institutionelle Anleger.

"Diese Daten unterstreichen zwei wichtige Trends, die wir beobachten. Erstens ist der durchschnittliche Anleger in dieser Phase des Bärenmarktes geduldig und hat einen mehrjährigen Anlagehorizont (d. h. er investiert für den Ruhestand). Zweitens bauen institutionelle Anleger im Laufe der Zeit strategische Kernpositionen in digitalen Vermögenswerten auf und haben den Rückgang 2018 größtenteils als attraktiven Einstiegspunkt betrachtet", so das Unternehmen.

Die erste von einer US-Bank unterstützte Kryptowährung

Die Bank ist JPMorgan Chase, der Token heißt JPM Coin, und es handelt sich nicht um Geld im eigentlichen Sinne. Es handelt sich um eine digitale Münze, die US-Dollar repräsentiert, die bereits auf Konten von JPMorgan Chase liegen. Ziel ist es, die Kosten, Kapitalreserven und Risiken für institutionelle Kunden, die Zahlungen an andere Kunden leisten, zu verringern. Wenn ein Kunde einem anderen über die Blockchain Geld schickt, entfällt die Abwicklungszeit, da die JPM-Coins sofort übertragen und gegen den entsprechenden US-Dollar-Betrag eingetauscht werden.

Dies ist ein erster Schritt in Richtung einer Zukunft, in der zentrale Transaktionen wie die Emission von Unternehmensanleihen oder grenzüberschreitende Zahlungen über eine Blockchain abgewickelt werden. Dazu muss die Bank in der Lage sein, Geld innerhalb von Millisekunden, nicht von Tagen, zu überweisen, um mit intelligenten Verträgen kompatibel zu sein

Der JPM Coin wird zunächst auf der Quorum-Blockchain der Bank ausgegeben und später auf jedes Standard-Blockchain-Netzwerk ausgeweitet.

Bei der Münze handelt es sich derzeit um einen Prototyp, der erfolgreich für den Zahlungsverkehr getestet wurde und noch in diesem Jahr im Rahmen eines Pilotprogramms eingeführt werden soll. Die Bank plant, weitere Anwendungsfälle für die Technologie zu erforschen, z. B. Verwahrung sowie Clearing und Abwicklung.

Eine aufstrebende Industrie beginnt zu reifen

Hier steckt mehr dahinter, als man auf den ersten Blick sieht. Innerhalb der Krypto/Technologie-Community ist der JPM Coin umstritten, weil er auf einer privaten Unternehmens-Blockchain läuft, die von der Bank selbst kontrolliert wird, und nicht auf einer dezentralen öffentlichen Plattform. Bitcoin-Fans und andere Krypto-Puristen glauben, dass Kryptowährungen existieren, um den zentralen Behörden, insbesondere den Großbanken und Regierungen, die Kontrolle zu entreißen. Für sie ist die Dezentralisierung die Essenz der Blockchain.

Auf der anderen Seite arbeiten Unternehmen in verschiedenen Branchen bereits seit einigen Jahren mit der Blockchain-Technologie und suchen nach einer zentralisierten, genehmigten privat Blockchains für den tatsächlichen geschäftlichen Nutzen, den sie bieten können.

- Mehrere Finanzinstitute neben JPMorgan Chase - darunter Citibank, BNY Mellon, Santander, RBC und Goldman

- Zahlungsdienstleister wie American Express, Visa und Mastercard

- Automobilunternehmen wie Volkswagen und Renault

- Einzelhändler wie Walmart und Starbucks.

- Amazon Web Services (AWS) bietet Blockchain als Service (BaaS) an, ebenso wie IBM, HP, Microsoft, Oracle und SAP.

Im Gegensatz zu einigen frühen Blockchain-Startups testen Unternehmen die Blockchain-Technologie für Projekte, für die sie einzigartig qualifiziert ist, und nicht nur als "nice to have". Sie konzentrieren sich auf eine echte Kapitalrendite. Und sie geben dem Betrieb Vorrang vor den Finanzen.

Das Ende des Anfangs

2018 war ein Jahr des Übergangs für Krypto/Blockchain. Die Sonne ging über den Wildwest-Tagen der ICO unter und ging über neue Wege der tokenisierten Mittelbeschaffung auf. Kryptowährungen mussten große Wertverluste hinnehmen, überlebten aber als gültige Krypto-Assets und wurden zunehmend als Tauschmittel genutzt. Wichtige Blockchain-Infrastrukturen wurden weiter aufgebaut. Proofs of Concepts für Unternehmen gingen in Pilotprojekte und den frühen Produktionseinsatz in einer Reihe von Anwendungsfällen über.

Könnte es sein, dass wir uns auf einen Krypto-Frühling zubewegen?