Grayscale's Bitcoin Trust NAV-Abschlag verringert sich: Steht ein Bitcoin-Spot-ETF vor der Tür?

DDA Krypto-Marktimpuls, 16. Oktober 2023

von André DragoschLeiter der Forschung

Wichtigste Erkenntnisse

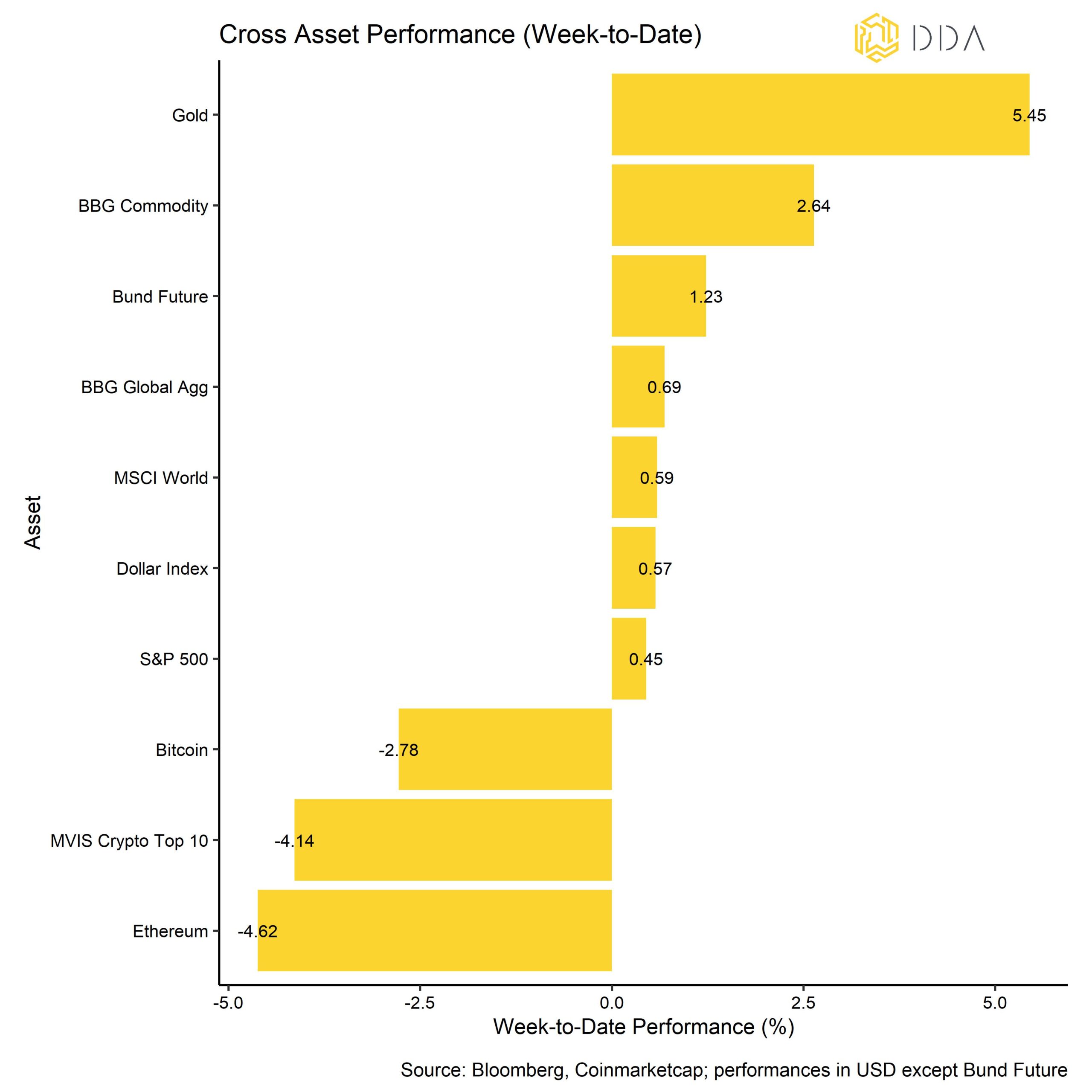

- In der vergangenen Woche entwickelten sich die Kryptowährungen unterdurchschnittlich und Ethereum blieb weiterhin hinter Bitcoin zurück

- Unser hauseigener Krypto-Sentiment-Index ist im Vergleich zur letzten Woche erneut gesunken und bleibt leicht rückläufig

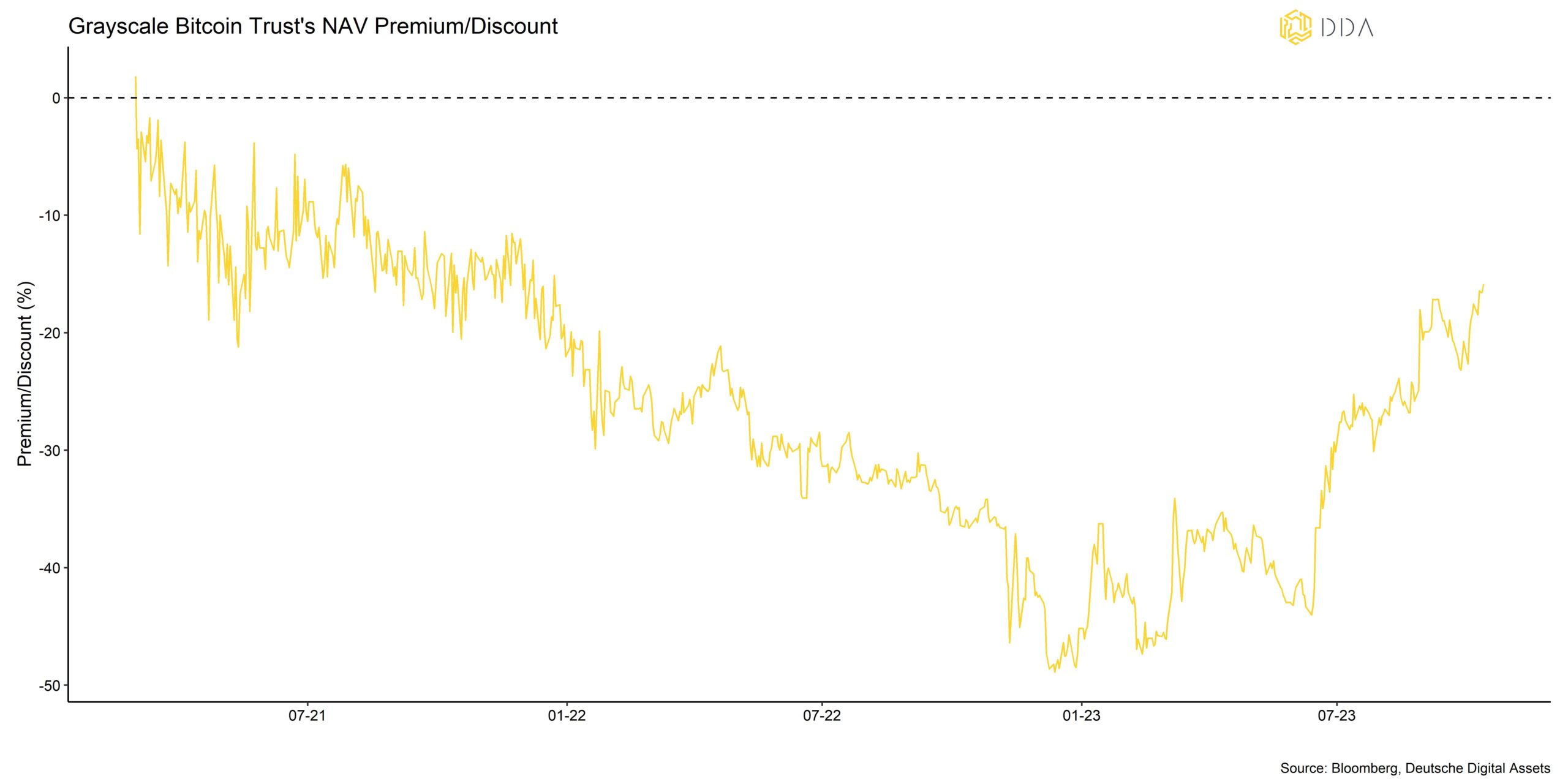

- Dennoch hat sich der Abschlag zum Nettoinventarwert des Bitcoin-Trusts von Grayscale deutlich verringert, da es Anzeichen dafür gibt, dass sein ETF-Antrag mit größerer Wahrscheinlichkeit genehmigt werden wird

Chart der Woche

Kryptoasset Leistung

In der vergangenen Woche schnitten Kryptoanlagen schlechter ab als traditionelle Anlagen. Unter der Oberfläche sahen wir eine anhaltende Outperformance von Bitcoin gegenüber anderen Altcoins, was auf eine anhaltende Abnahme der Risikobereitschaft schließen lässt. Insbesondere der Börsentoken von Binance soll Gerüchten zufolge Anzeichen von Marktmanipulationen aufweisen, was die allgemeine Risikobereitschaft beeinträchtigt. Auch Ethereum entwickelte sich aufgrund einer Vielzahl von Faktoren weiterhin schlechter als Bitcoin.

Dennoch verringerte sich der Abschlag auf den Nettoinventarwert des weltweit größten Bitcoin-Fonds (Grayscale Bitcoin Trust) weiter, da die SEC die Frist für die Berufung gegen ein Urteil des DC Court zugunsten von Grayscale verpasst hat. (Chart-der-Woche).

Das Berufungsgericht des District of Columbia in Washington entschied im August, dass die SEC den von Grayscale vorgeschlagenen Bitcoin-ETF zu Unrecht abgelehnt hat. Infolgedessen wird die SEC den Antrag von Grayscale auf Umwandlung seines Bitcoin-Trusts in einen ETF erneut prüfen müssen, was eine mögliche ETF-Zulassung wahrscheinlicher macht.

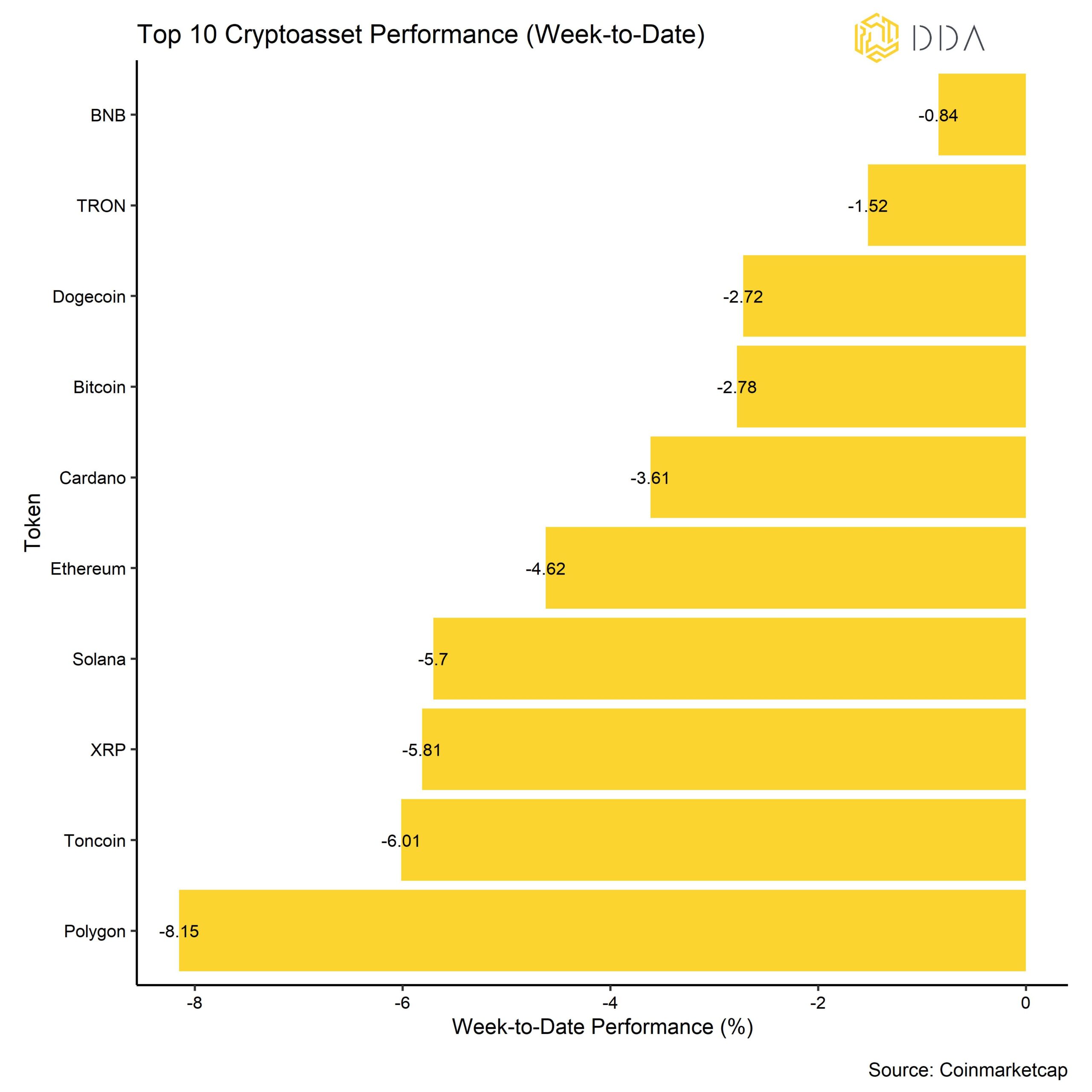

Unter den Top 10 der Kryptoanlagen waren BNB, TRON und Dogecoin die relativen Outperformer.

Wie bereits erwähnt, war die Outperformance der Altcoins gegenüber Bitcoin weiterhin schwach, was auf eine Abnahme der Risikobereitschaft hindeutet. Nur 30% der von uns beobachteten Altcoins konnten Bitcoin auf wöchentlicher Basis übertreffen.

Krypto-Marktstimmung

Unser hauseigener Krypto-Sentiment-Index ist etwas gesunken und bleibt leicht rückläufig. Momentan liegen nur 4 von 15 Indikatoren über ihrem kurzfristigen Trend.

Im Vergleich zur Vorwoche kam es bei der BTC Perpetual Funding Rate und der BTC STH-SOPR zu einem deutlichen Umschwung nach unten.

Der Crypto Fear & Greed Index bleibt heute Morgen ebenfalls im "neutralen" Bereich.

Die Leistungsstreuung zwischen den Kryptoassets ist weiterhin relativ hoch.

Im Allgemeinen bedeutet eine hohe Leistungsstreuung zwischen den Kryptoassets, dass die Korrelationen zwischen den Kryptoassets abgenommen haben, was bedeutet, dass Kryptoassets stärker von münzspezifischen Faktoren abhängig sind.

Gleichzeitig war die Outperformance der Altcoins, wie bereits erwähnt, weiterhin gering: Nur 30% der Altcoins übertrafen Bitcoin auf wöchentlicher Basis.

Im Allgemeinen ist die geringe Outperformance von Altcoins ein Zeichen für eine geringe Risikobereitschaft auf den Kryptomärkten.

Krypto Asset Flows

In der vergangenen Woche gab es geringfügige Netto-Fondsabflüsse aus globalen Krypto-ETPs, allerdings mit großen Unterschieden zwischen den Krypto-Assets.

Insgesamt verzeichneten wir Netto-Fondsabflüsse in Höhe von -2,9 Mio. USD (Woche bis Freitag).

Die meisten dieser Abflüsse konzentrierten sich auf Ethereum-Fonds (-15,1 Mio. USD), während andere Arten von Kryptoanlagen Nettozuflüsse verzeichneten.

So verzeichneten Bitcoin-Fonds in der vergangenen Woche Nettozuflüsse in Höhe von 5,5 Mio. USD.

Auf Altcoin (ohne Ethereum) basierende Fonds verzeichneten ebenfalls Nettozuflüsse (+3,7 Mio. USD), während thematische und Korb-Krypto-Fonds letzte Woche Nettozuflüsse in Höhe von +3,1 Mio. verzeichneten.

Der Abschlag auf den Nettoinventarwert des größten Bitcoin-Fonds der Welt - Grayscale Bitcoin Trust (GBTC) - hat sich in der vergangenen Woche deutlich verringert und liegt nun bei -16%. Mit anderen Worten: Die Anleger schätzen die Wahrscheinlichkeit, dass der Trust in einen Bitcoin-Spot-ETF umgewandelt wird, mit etwa 84% etwas höher ein. Die ETF-Analysten von Bloomberg gehen von einer Wahrscheinlichkeit von 90% aus, dass ein Bitcoin-Spot-ETF schließlich von der SEC genehmigt wird.

Darüber hinaus ist das Beta der globalen Krypto-Hedge-Fonds gegenüber Bitcoin in den letzten 20 Handelsjahren weiter gesunken, was bedeutet, dass die globalen Krypto-Hedge-Fonds ihr Marktengagement gegenüber Krypto-Assets reduziert haben.

On-Chain Tätigkeit

Insgesamt hat sich die Aktivität in der Handelskette in der letzten Woche weiter verschlechtert.

So sind beispielsweise die aktiven Adressen auf der Bitcoin-Blockchain weiter zurückgegangen und befinden sich nun auf dem niedrigsten Stand seit Mai 2023. Das Gleiche gilt für neue Adressen auf der Bitcoin-Blockchain. Die Anzahl der Adressen mit einem Guthaben ungleich Null hat sich letzte Woche seitwärts bewegt. Nichtsdestotrotz ist der Bitcoin-Hash auf ein neues Allzeithoch gestiegen.

Darüber hinaus entwickelte sich Ethereum aus verschiedenen Gründen weiterhin schlechter als Bitcoin. Einer davon ist das (falsche) Gerücht, dass ETH-Wale, d. h. Ethereum-Investoren mit Beständen von mehr als 1000 ETH, ihre Bestände in großen Mengen verteilt haben. Tatsächlich sind die % des Angebots, die in Wallets mit mehr als 1000 ETH gehalten werden, in diesem Jahr deutlich zurückgegangen. Dies hängt jedoch hauptsächlich mit der Tatsache zusammen, dass die % des in Smart Contracts gebundenen ETH-Bestands gleichzeitig gestiegen sind.

In diesem Sinne könnte die schwache Performance von Ethereum eher mit anderen Faktoren zusammenhängen, wie z. B. der kürzlich veröffentlichten BitVM-Studie von Robin Linus, die nahelegt, dass "...jede berechenbare Funktion kann auf Bitcoin verifiziert werden." und die insgesamt sinkende Risikobereitschaft.

Eine weitere interessante Entwicklung im Zusammenhang mit ETH-Einsätzen ist, dass die Größe der ETH-Warteschlange erheblich abgenommen hat, was darauf hindeutet, dass die Nachfrage nach Einsätzen gesättigt ist. Dies deutet darauf hin, dass die Einsätze ihr Gleichgewicht bei etwa 3,45% p.a. gefunden haben könnten.

In der Zwischenzeit haben sich die BTC-Börsensalden etwas erhöht, da die Börsenzuflüsse die Börsenzuflüsse in der letzten Woche überwogen haben. Insbesondere Binance verzeichnete in der vergangenen Woche einen deutlichen Anstieg der BTC-Börsensalden.

In diesem Zusammenhang wird gemunkelt, dass der Börsentoken von Binance (BNB) Anzeichen von Marktmanipulation aufweist, was die allgemeine Risikobereitschaft beeinträchtigt. Einige On-Chain-Analysten behaupten, dass Binance BNB aktiv durch den Verkauf anderer Krypto-Vermögenswerte unterstützt, um eine Massenliquidation seines Tokens zu vermeiden. Sollte sich dieses Gerücht bewahrheiten, würde dies ein erhebliches Abwärtsrisiko für den Gesamtmarkt darstellen.

Krypto-Asset-Derivate

In der vergangenen Woche stieg das offene Interesse an den BTC-Futures und den Perpetual-Märkten nur leicht an, blieb aber auf dem höchsten Stand seit August 2023.

Das offene Interesse an BTC-Optionen ist nur leicht gestiegen. Der größte Teil dieses Anstiegs war jedoch auf einen relativen Anstieg der Call-Optionen zurückzuführen, so dass Optionshändler ihr Aufwärtsrisiko etwas erhöht haben. In diesem Zusammenhang ist das Verhältnis zwischen offenen BTC-Put- und Call-Optionen auf den niedrigsten Stand seit Jahresbeginn gesunken. Die Nachfrage nach einem Abwärtsschutz ist also derzeit relativ gering.

Nichtsdestotrotz hat sich die Schieflage der 1-Monats-25-Delta-Optionen auf BTC nur geringfügig verringert und bleibt auf einem relativ hohen Niveau. Dies bedeutet, dass Delta-äquivalente Verkaufsoptionen immer noch teurer sind als vergleichbare Kaufoptionen. Die implizite Volatilität von BTC bewegte sich in der vergangenen Woche größtenteils seitwärts und liegt weiterhin auf sehr niedrigem Niveau.

Unterm Strich

In der vergangenen Woche entwickelten sich die Kryptoanlagen unterdurchschnittlich, und Ethereum blieb weiterhin hinter Bitcoin zurück.

Unser hauseigener Krypto-Sentiment-Index ist im Vergleich zur letzten Woche erneut gesunken und bleibt leicht rückläufig.

Dennoch hat sich der Abschlag zum Nettoinventarwert des Bitcoin-Trusts von Grayscale deutlich verringert, da es Anzeichen dafür gibt, dass sein ETF-Antrag mit größerer Wahrscheinlichkeit genehmigt werden wird.

Über DDA Deutsche Digital Assets

Deutsche Digital Assets (DDA) ist ein deutscher Digital Asset Manager, der als vertrauenswürdige Anlaufstelle für Investoren dient, die ein Exposure zu Krypto Assets suchen. Über verschiedene Tochtergesellschaften bietet DDA eine Reihe von kryptobezogenen Anlageprodukten an, die von passiven bis hin zu aktiv verwalteten Investmentlösungen reichen. Darüber hinaus bietet das Unternehmen professionelle Anlageberatung für Family Offices, High Net Worth Individuals (HNWI) und institutionelle Anleger an.

Wir bieten hervorragende Leistungen durch vertraute, vertrauenswürdige Anlagevehikel, die den Anlegern die Qualitätsgarantien bieten, die sie von einem erstklassigen Vermögensverwalter verdienen, während wir uns für unsere Mission einsetzen, die Akzeptanz von Kryptoanlagen zu fördern. DDA beseitigt die technischen Risiken von Krypto-Investitionen, indem wir Anlegern vertrauenswürdige und vertraute Mittel zur Investition in Krypto zu branchenführend niedrigen Kosten anbieten.

Haftungsausschluss

Die in diesem Artikel enthaltenen Materialien und Informationen dienen ausschließlich zu Informationszwecken. Die Deutsche Digital Assets, ihre verbundenen Unternehmen und Tochtergesellschaften fordern nicht zu Handlungen auf der Grundlage dieses Materials auf. Dieser Artikel ist weder eine Anlageberatung noch eine Empfehlung oder Aufforderung zum Kauf von Wertpapieren. Die Wertentwicklung ist unvorhersehbar. Die Wertentwicklung in der Vergangenheit ist daher kein Hinweis auf die zukünftige Wertentwicklung. Sie erklären sich damit einverstanden, Ihre eigenen Nachforschungen anzustellen und Ihre Sorgfaltspflicht zu erfüllen, bevor Sie eine Anlageentscheidung in Bezug auf die hier besprochenen Wertpapiere oder Anlagemöglichkeiten treffen. Unsere Artikel und Berichte enthalten zukunftsgerichtete Aussagen, Schätzungen, Projektionen und Meinungen. Diese können sich als wesentlich ungenau erweisen und unterliegen erheblichen Risiken und Unwägbarkeiten, die außerhalb der Kontrolle der Deutsche Digital Assets GmbH liegen. Wir gehen davon aus, dass alle hierin enthaltenen Informationen korrekt und zuverlässig sind und aus öffentlichen Quellen stammen. Diese Informationen werden jedoch "wie besehen" und ohne jegliche Garantie präsentiert.