Laden Sie den vollständigen Bericht im PDF-Format herunter

von André DragoschLeiter der Forschung

Wichtigste Erkenntnisse

- Kryptoassets waren in der letzten Woche weitgehend unverändert und es mehren sich die Anzeichen für einen zumindest vorübergehenden Rückschlag

- Unser hauseigener Crypto Sentiment Index hat sich in der letzten Woche von seinen mehrjährigen Höchstständen entfernt, da die kurzfristige Überschwänglichkeit langsam abnimmt

- Nichtsdestotrotz waren die Fondszuflüsse während der Woche weiterhin hoch, was auf ein anhaltendes Kaufinteresse institutioneller Anleger an Kryptoassets hindeutet

Chart der Woche

Leistung

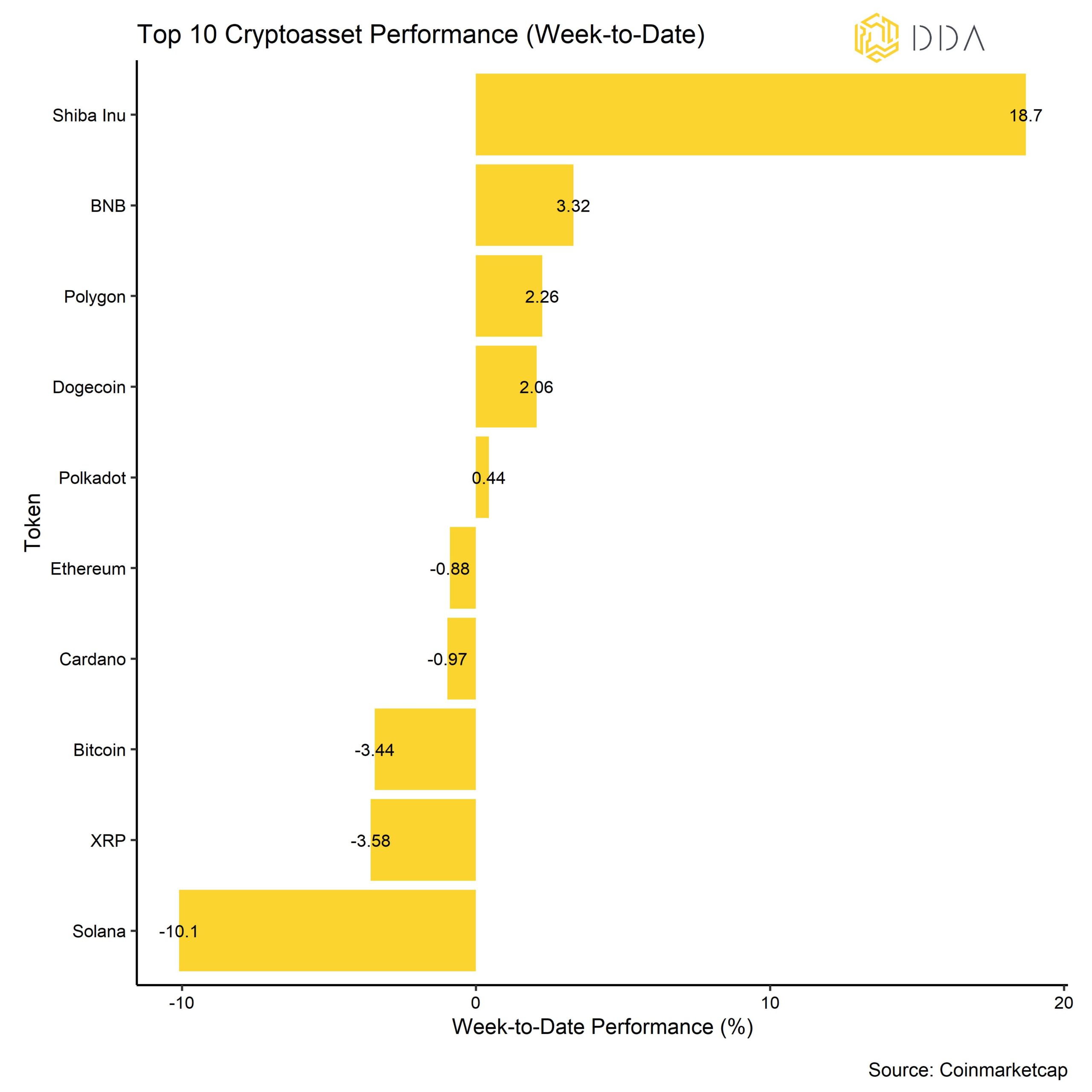

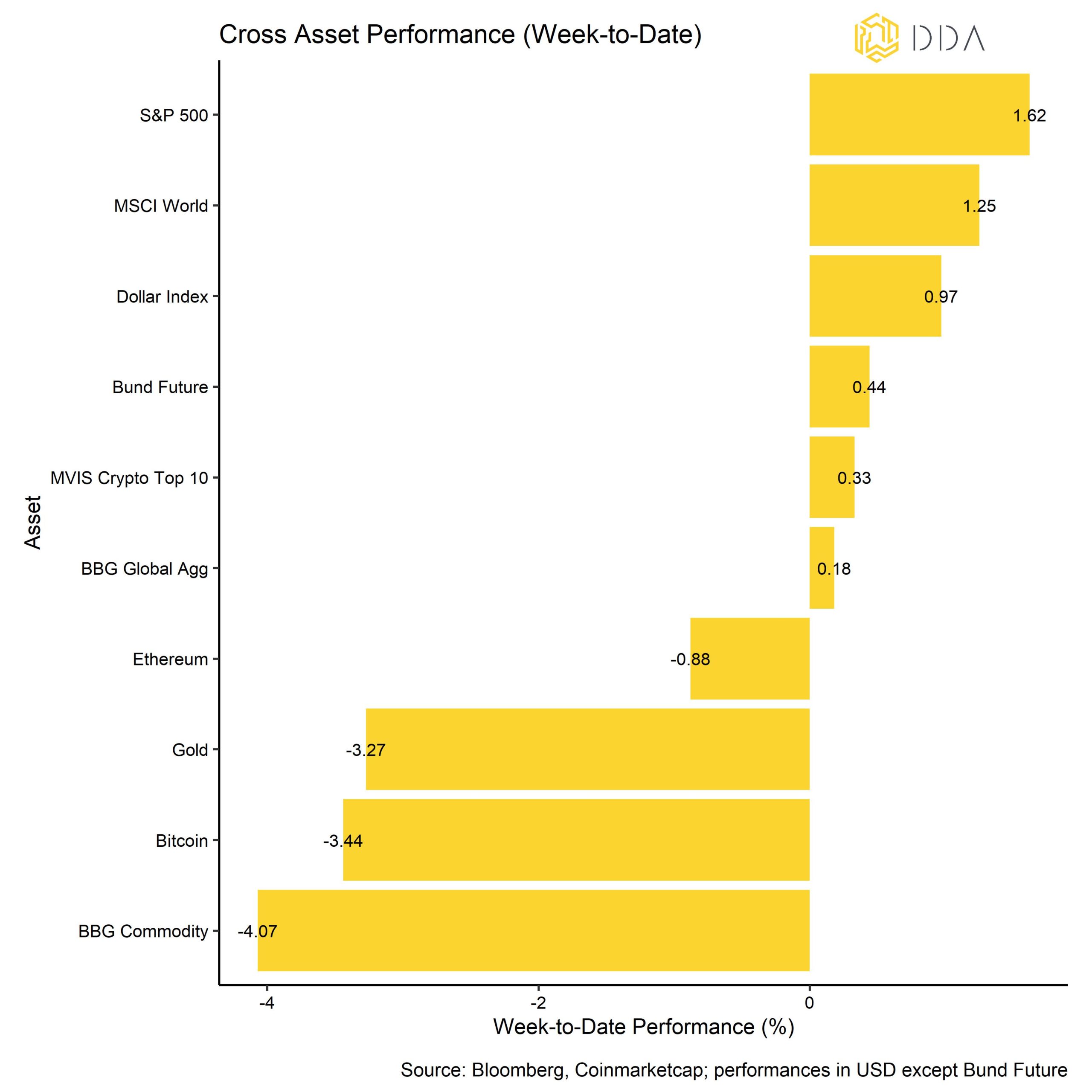

In der vergangenen Woche stagnierten die Preise für Kryptowährungen weitgehend, da sich die Anzeichen mehren, dass die jüngste Rallye langsam an Schwung verliert. Tatsächlich ist unser hauseigener Crypto Sentiment Index von seinem Mehrjahreshoch gefallen, was darauf hindeutet, dass der kurzfristige Marktüberschwang langsam abklingt.

Ein wichtiger positiver Katalysator in der vergangenen Woche war die FOMC-Sitzung am Mittwoch, auf der der Fed-Vorsitzende Powell nicht auf die jüngste Lockerung der Finanzbedingungen einging, was vom Markt als dovish interpretiert wurde. Die starken Arbeitsmarktdaten, die am Freitag veröffentlicht wurden, machten die Begeisterung des Marktes jedoch schnell wieder zunichte, da sie andeuteten, dass die Fed die Geldpolitik noch länger als erwartet straffen könnte.

Unter den großen Kryptoassets waren Shiba Inu, BNB und Polygon die relativen Outperformer. Nachdem bekannt gegeben wurde, dass der Start der Shibarium-Beta laut ShibaSwap-Chefentwickler Shytoshi Kusama "bald" erfolgt, haben Wale begonnen, ihr Interesse an Shiba Inu (SHIB) zu bekunden. Ein möglicher Starttermin für das Beta-Testnetz steht allerdings noch nicht fest.

Die Gesamt-Outperformance von Altcoins bleibt jedoch gering, wenn man unseren hauseigenen "Altseason-Index" zugrunde legt, der die Outperformance von Altcoins gegenüber Bitcoin in den letzten drei Monaten verfolgt. Gleichzeitig scheinen Kryptoassets eher von münzspezifischen Faktoren als von systemischen Faktoren getrieben zu sein, wenn man die relativ große statistische Streuung zwischen den Kryptoassets betrachtet.

Stimmung

Unser hauseigener Krypto-Sentiment-Index ist im Vergleich zur letzten Woche etwas gesunken, befindet sich aber immer noch deutlich im positiven Bereich. 13 von 15 Indikatoren (86,7%) liegen immer noch über ihrem kurzfristigen Trend.

Die wichtigsten Faktoren waren der Anstieg des Crypto Fear & Greed Index und die Zuflüsse in Krypto-ETP-Fonds, die eine deutlich gestiegene Risikobereitschaft der Anleger signalisieren.

Wie bereits erwähnt, war die Streuung zwischen den Kryptoassets weiterhin hoch, was bedeutet, dass der Kryptomarkt eher von münzspezifischen Faktoren als von systematischen Faktoren beeinflusst wurde. Gleichzeitig schnitten Altcoins auf 1-Monats- und 3-Monats-Basis meist schlechter ab als Bitcoin. Auf 1-Monats-Basis haben sich nur 10% der erfassten Altcoins besser entwickelt als Bitcoin. Die Outperformance von Altcoins ist in der Regel ein Zeichen für eine erhöhte Risikobereitschaft.

Der Crypto Fear & Greed Index ist deutlich gestiegen und befindet sich derzeit im Bereich "Greed". Im Gegensatz dazu ist der BTC-Twitter-Sentiment-Index immer noch gedämpft und deutet auf eine bärische Stimmung hin.

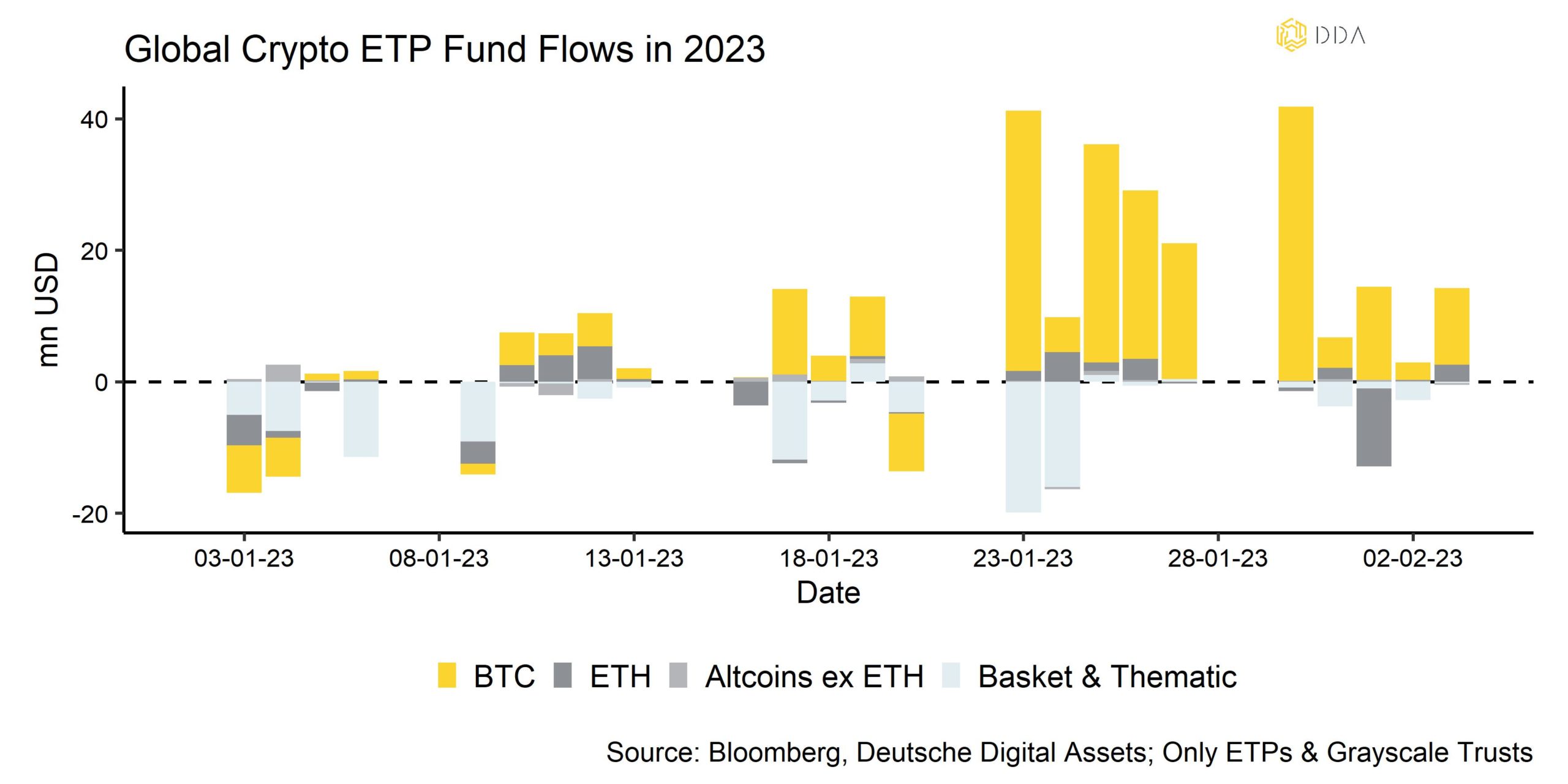

Strömungen

In der vergangenen Woche war das Interesse institutioneller Anleger an Kryptowährungen erneut groß.

Die Fondsflüsse setzten sich in der vergangenen Woche fort, und wir verzeichneten in dieser Woche Nettozuflüsse in globale Krypto-ETPs in Höhe von +58,8 Mio. USD. Der Löwenanteil dieser Nettozuflüsse ging jedoch in BTC-basierte Produkte, die Nettozuflüsse von +74,8 Mio. USD verzeichneten, während andere Fonds entweder Nettoabflüsse (ETH und Basket & Thematics) verzeichneten oder während der Woche unverändert blieben (Altcoins ohne ETH). Bislang haben sich die Fondsströme in diesem Jahr hauptsächlich auf Bitcoin konzentriert, mit fast 200 Mio. USD Nettozuflüssen allein in den letzten zwei Wochen.

In diesem Zusammenhang ist der Abschlag auf den Nettoinventarwert des größten Bitcoin-Fonds der Welt - Grayscale Bitcoin Trust (GBTC) - weiter zurückgegangen, was darauf hindeutet, dass die institutionelle Nachfrage etwas abgeflacht ist.

Das Beta der globalen Hedge-Fonds gegenüber Bitcoin ist in den letzten 20 Handelstagen weiter leicht gesunken, was bedeutet, dass Hedge-Fonds ihr Engagement in Krypto-Assets in den letzten 20 Tagen weiter reduziert haben könnten.

Ein weiteres eher pessimistisches Signal ist die Tatsache, dass die Preisprämie zwischen Bitcoins, die auf Coinbase gehandelt werden, und solchen, die auf Binance gehandelt werden (Coinbase-Binance-Prämie), während der gesamten Woche überwiegend negativ war, was auf ein geringeres Kaufinteresse von institutionellen Anlegern gegenüber Kleinanlegern hindeutet.

On-Chain

Auch die Entwicklungen in den Handelsketten bestätigten die Ansicht, dass das Kaufinteresse insgesamt etwas nachgelassen hat.

Die Bitcoin-Börsenbestände sind weiter auf Mehrjahrestiefs gesunken, was ebenfalls auf eine anhaltende institutionelle Akkumulation von Münzen hindeutet. Nichtsdestotrotz hat die Akkumulationsaktivität in letzter Zeit abgenommen, da kleinere Wallets ihre Kaufaktivität verringert haben. Es scheint, dass diese Preise nicht mehr so attraktiv sind, wenn man den Umfang der Anhäufung Ende letzten Jahres betrachtet. Dies könnte auch einen weiteren kurzfristigen Preisanstieg bremsen.

Eine weitere interessante Entwicklung in der Bitcoin-Blockchain war die Tatsache, dass die Blockgröße am 2.2.2023 fast 4 MB erreichte. Dies war auf den "Taproot Wizard" non-fungible Token (NFT) zurückzuführen, der in einem der Blöcke enthalten war. Die sogenannten Ordinals-Protokolle ermöglichen es den Nutzern, NFTs, die als "Inschriften" bekannt sind, auf der Bitcoin-Blockchain zu speichern. Es gibt eine laufende Debatte zwischen Bitcoin-Puristen, die behaupten, dass Bitcoin nur für Zahlungen verwendet werden sollte, und den Befürwortern dieses Protokolls.

Andererseits erreichte das Angebotswachstum von Ethereum am Freitag letzter Woche mit einer negativen Netto-Wachstumsrate von -1,28% p.a. einen neuen Deflationsrekord. Das Wachstum des Ethereum-Angebots kann gelegentlich negativ sein, wenn die Burn-Rate, d. h. die Rate, mit der zirkulierende Münzen vernichtet werden, die Emissionsrate neuer Münzen übersteigt.

Derivate

Generell hat der Grad der Unsicherheit in letzter Zeit abgenommen, wenn man den Rückgang der impliziten Volatilitäten von Bitcoin-Optionen betrachtet. Die impliziten Volatilitäten sind seit Mitte Januar rückläufig. Gleichzeitig haben sich auch die Volatilitätsprämien (d.h. die Differenz zwischen impliziter und realisierter Volatilität) verringert, was für Optionshändler einen Anreiz darstellen könnte, Volatilität und Optionen zu kaufen, anstatt sie zu verkaufen. Dies könnte zu einem erneuten Anstieg der impliziten Volatilität und kurzfristig auch zu mehr Unsicherheit führen. In der Tat haben wir in letzter Zeit einen deutlichen Anstieg des Handelsvolumens von Verkaufsoptionen gegenüber Kaufoptionen beobachtet, was auf eine verstärkte kurzfristige Absicherung nach unten hindeutet. Die Schieflage der 1-Monats-25-Delta-Optionen hat sich in letzter Zeit wieder zugunsten der Puts gedreht, was auch bedeutet, dass die Händler von Bitcoin-Optionen den Schutz nach unten etwas höher bewerten als die kurzfristigen Aufwärtsmöglichkeiten. Allerdings ist der Markt derzeit immer noch deutlich in Calls gegenüber Puts positioniert, wenn man das offene Interesse an Optionen betrachtet.

Auf der Futures-Seite befindet sich die Kurve nach wie vor im Contango, und die annualisierte rollierende 3-Monats-Basis ist immer noch positiv bei etwa 3% p.a. Das bedeutet, dass Bitcoin-Futures, die in drei Monaten auslaufen, immer noch höher gehandelt werden als die Spotpreise, was auf einen moderat optimistischen Preisausblick der Derivatehändler schließen lässt. Die ewige Finanzierungsrate ist ebenfalls positiv, was ebenfalls die Ansicht unterstützt, dass kurzfristige Bitcoin-Derivate-Händler Long-Positionen gegenüber Short-Positionen bevorzugen.

Unterm Strich

Kryptoassets waren in der letzten Woche weitgehend unverändert und es mehren sich die Anzeichen für einen zumindest vorübergehenden Rückschlag.

Unser hauseigener Krypto-Sentiment-Index hat sich in der letzten Woche von seinen mehrjährigen Höchstständen entfernt, da der kurzfristige Überschwang langsam abnimmt.

Nichtsdestotrotz waren die Fondszuflüsse in dieser Woche weiterhin hoch, was auf ein anhaltendes Interesse institutioneller Anleger an Kryptoassets hindeutet.

Laden Sie den vollständigen Bericht mit Anhang hier herunter.

Über DDA Deutsche Digital Assets

Deutsche Digital Assets (DDA) ist ein deutscher Digital Asset Manager, der als vertrauenswürdige Anlaufstelle für Investoren dient, die ein Exposure zu Krypto Assets suchen. Über verschiedene Tochtergesellschaften bietet DDA eine Reihe von kryptobezogenen Anlageprodukten an, die von passiven bis hin zu aktiv verwalteten Investmentlösungen reichen. Darüber hinaus bietet das Unternehmen professionelle Anlageberatung für Family Offices, High Net Worth Individuals (HNWI) und institutionelle Anleger an.

Wir bieten hervorragende Leistungen durch vertraute, vertrauenswürdige Anlagevehikel, die den Anlegern die Qualitätsgarantien bieten, die sie von einem erstklassigen Vermögensverwalter verdienen, während wir uns für unsere Mission einsetzen, die Akzeptanz von Kryptoanlagen zu fördern. DDA beseitigt die technischen Risiken von Krypto-Investitionen, indem wir Anlegern vertrauenswürdige und vertraute Mittel zur Investition in Krypto zu branchenführend niedrigen Kosten anbieten.

Haftungsausschluss

Die in diesem Artikel enthaltenen Materialien und Informationen dienen ausschließlich zu Informationszwecken. Die Deutsche Digital Assets, ihre verbundenen Unternehmen und Tochtergesellschaften fordern nicht zu Handlungen auf der Grundlage dieses Materials auf. Dieser Artikel ist weder eine Anlageberatung noch eine Empfehlung oder Aufforderung zum Kauf von Wertpapieren. Die Wertentwicklung ist unvorhersehbar. Die Wertentwicklung in der Vergangenheit ist daher kein Hinweis auf die zukünftige Wertentwicklung. Sie erklären sich damit einverstanden, Ihre eigenen Nachforschungen anzustellen und Ihre Sorgfaltspflicht zu erfüllen, bevor Sie eine Anlageentscheidung in Bezug auf die hier besprochenen Wertpapiere oder Anlagemöglichkeiten treffen. Unsere Artikel und Berichte enthalten zukunftsgerichtete Aussagen, Schätzungen, Projektionen und Meinungen. Diese können sich als wesentlich ungenau erweisen und unterliegen erheblichen Risiken und Unwägbarkeiten, die außerhalb der Kontrolle der Deutsche Digital Assets GmbH liegen. Wir gehen davon aus, dass alle hierin enthaltenen Informationen korrekt und zuverlässig sind und aus öffentlichen Quellen stammen. Diese Informationen werden jedoch "wie besehen" und ohne jegliche Garantie präsentiert.