Das Bitcoin Stock-to-Flow-Modell ist eine beliebte Vorhersagemetrik für den Bitcoin-Preis. Aber wie genau ist es wirklich?

Zahlreiche Bitcoin-Bewertungsmethoden sind aufgetaucht, um Anlegern dabei zu helfen, zu bestimmen, wo der Bitcoin-Preis gehandelt werden sollte. Keine der Bewertungsmethoden hat sich jedoch so sehr durchgesetzt wie das Bitcoin Stock-to-Flow (S2F)-Modell, das versucht, den Bitcoin-Preis auf der Grundlage von Angebot und Produktion vorherzusagen.

In diesem Leitfaden werden wir das Stock-to-Flow-Modell untersuchen, um festzustellen, wie genau es wirklich ist.

Was ist das Bitcoin Stock-to-Flow Modell?

Erstellt von einem pseudonymen Bitcoin-Investor, bekannt als PlanB auf Twitter, vergleicht das Bitcoin Stock-to-Flow-Modell den aktuellen Bestand (Angebot) mit der jährlichen Produktionsrate. Ein hohes Verhältnis deutet auf Knappheit hin, was zu einem hohen Preis führen sollte.

PlanB veröffentlichte das Bitcoin Stock-to-Flow-Modell erstmals im März 2019.

Das S2F-Modell wurde bereits früher verwendet, um den Preis von Gold und Silber vorherzusagen. Diese beiden Vermögenswerte sind knapp und teuer in der Produktion, genau wie Bitcoin. Das erklärt, warum das Modell für die Vorhersage des Bitcoin-Preises verwendet wurde.

Bitcoin ist ein extrem knappes Gut (es wird immer nur 21 Millionen Münzen geben), und diese Knappheit bestimmt weitgehend seinen Wert. Das Stock-to-Flow-Verhältnis zielt darauf ab den Wert von Bitcoin vorhersagen durch Bewertung seiner Knappheit.

Wie funktioniert das Stock-to-Flow-Modell?

Das Stock-to-Flow-Modell verwendet eine einfache Formel, bei der das aktuelle Angebot (Bestand) eines Vermögenswerts durch seine jährliche Produktion (Flow) geteilt wird.

S2F = Vorrat (vorhandener Vorrat) / Fluss (Jahresproduktion)

Wenn man den aktuellen Bitcoin-Bestand durch die jährliche Rate der neu hinzukommenden Münzen teilt, erhält man die Bitcoin Stock-to-Flow Rate.

Zum Zeitpunkt der Abfassung dieses Artikels beläuft sich der Gesamtbestand an Bitcoin auf 18.952.362, während die Jahresproduktion 328.500 BTC beträgt. Die Jahresproduktion wird berechnet, indem die 900 BTC, die pro Tag geschürft werden, mit 365 Tagen multipliziert werden. Täglich werden etwa 900 BTC geschürft, was sich durch Multiplikation der Anzahl der pro Tag geschürften Blöcke (144) mit der aktuellen Blocksubvention von 6,25 BTC ergibt.

Derzeit liegt das Bitcoin S2F-Verhältnis bei 57,69. Das bedeutet, dass es etwa 57 Jahre dauern würde, den aktuellen Bitcoin-Vorrat zu schürfen, ohne die Halvings und den maximalen Vorrat zu berücksichtigen.

Die S2F-Quote ist im Laufe der Jahre gestiegen, da die Rate der neuen Angebote zurückgegangen ist. So lag das Verhältnis im Jahr 2019 bei etwa 25 (17,5 Millionen/700.000). Heute liegt sie bei etwa 57.

Doch wie können Anleger diesen Wert für ihre Entscheidungen nutzen?

Der stetige Anstieg des S2F-Verhältnisses (da die Rate des neuen Angebots sinkt) deutet darauf hin, dass der Aufwärtstrend des Bitcoin-Preises anhalten sollte. Daher könnten Anleger vermuten, dass die nächste Halbierung der Bitcoin-Blockprämie im Jahr 2024 (die das neue Angebot weiter reduzieren wird) den Bitcoin-Preis in die Höhe treiben und die Akkumulation vor der nächsten Halbierung fördern wird.

Wie hat sich das Stock-to-Flow-Modell bewährt?

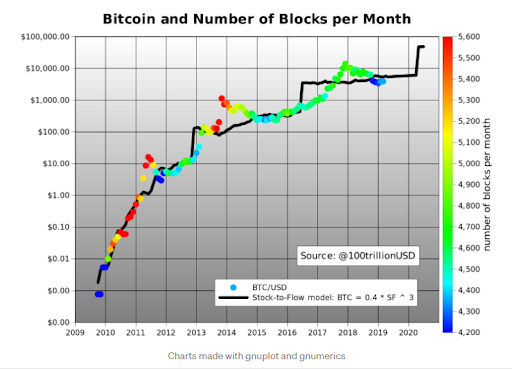

In der Vergangenheit kam das Bitcoin Stock-to-Flow-Modell der Vorhersage des Bitcoin-Preises sehr nahe, wie in der folgenden Grafik zu sehen ist. PlanB hat dieses Diagramm 2019 veröffentlicht.

Die schwarze Linie stellt den Bitcoin-Modellpreis auf der Grundlage von S2F dar. Die BTC/USD-Punkte auf dem Diagramm, die den tatsächlichen Bitcoin-Preis darstellen, sind nicht allzu weit von der schwarzen Linie entfernt eingezeichnet. Zum Beispiel lag der Bitcoin-Preis im Jahr 2019 leicht unter dem vorhergesagten Preis.

Plan B für 2019 vorausgesagt Mittlerer Artikel dass der Marktwert von Bitcoin nach der Bitcoin-Halbierung im Mai 2020 $1 Billion erreichen würde. Er prognostizierte auch, dass dies einem Preis von $55.000 entsprechen würde.

So lauteten die Schlagzeilen in den Medien etwa neun Monate nach der Halbierung:

Laut Daten von CoinMarketCap wurde Bitcoin am 19. Februar 2021 mit einem neuen Höchststand von $56.113,65 gehandelt. Daher lag die S2F-Prognose sehr nahe am tatsächlichen Bitcoin-Preis.

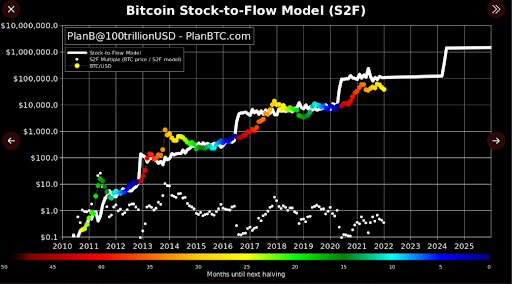

Betrachtet man jedoch das S2F-Diagramm von PlanB für das Jahr 2021 und darüber hinaus, so wird deutlich, dass die Genauigkeit des Modells abgenommen hat.

Dem Diagramm zufolge sollte der Bitcoin-Kurs im Jahr 2022 $100.000 betragen, liegt aber derzeit bei etwa $43.000 (9. Februar 2022). Ende Januar 2022 wurde Bitcoin 62% unter dem S2F-Ziel gehandelt.

Warum ist S2F auf einmal so weit weg?

Experten gehen davon aus, dass weitere Faktoren ins Spiel gekommen sind. Zum Beispiel ist die Nachfrage dramatisch gestiegen, seit PlanB das S2F-Modell für Bitcoin im Jahr 2019 veröffentlicht hat. Institutionelle und Kleinanleger haben den Markt überschwemmt und die Bitcoin-Akzeptanz gefördert. Darüber hinaus wurden NFTs im Jahr 2021 zum Mainstream und zogen mehr Menschen in die Kryptomärkte.

Während diese Nachfrage gut für den Bitcoin-Preis war, hat sie einige Regulierungsbehörden dazu veranlasst, die Umsetzung strenger Krypto-Vorschriften zu beschleunigen, zum Beispiel in China.

Das bedeutet, dass es nicht ausreicht, nur die Knappheit von Bitcoin zu bewerten.

Das S2F-Modell von PlanB sagt voraus, dass sich der Preis von Bitcoin mit jeder Halbierung verzehnfacht, basierend auf der Leistung der Kryptowährung in den ersten zehn Jahren. Allerdings wurde diese Vorhersage in letzter Zeit nicht erreicht, da Bitcoin auf seinem Weg zu $100.000 noch nicht die Marke von $70.000 überschritten hat. Wir befinden uns jedoch erst im zweiten Monat des Jahres 2022 und alles kann passieren.

Alles in allem war das Stock-to-Flow-Modell ziemlich genau, wenn man bei der Betrachtung des Chart-Overlays weit genug herauszoomt. Allerdings können Anleger mit dem S2F nicht genau vorhersagen, wohin sich der Kurs in den kommenden Monaten entwickeln wird.

Stattdessen kann der S2F nur als zusätzliche Erklärung für Investoren verwendet werden, die einen Sinn darin sehen, warum ein Bitcoin so viel wert ist.

Über DDA

Die Deutsche Digital Assets ist der vertrauenswürdige One-Stop-Shop für Anleger, die ein Engagement in Krypto-Assets suchen. Wir bieten eine Reihe von Krypto-Investmentprodukten und -Lösungen an, die von passiven bis hin zu aktiv verwalteten Engagements reichen (Krypto-ETPs, diversifizierte Krypto-Indexfonds und Alpha-Strategien für Investoren), sowie White-Labeling-Dienstleistungen für Vermögensverwalter.

Wir bieten hervorragende Leistungen durch vertraute, vertrauenswürdige Anlagevehikel, die den Anlegern die Qualitätsgarantien bieten, die sie von einem erstklassigen Vermögensverwalter verdienen, während wir uns für unsere Mission einsetzen, die Akzeptanz von Kryptoanlagen zu fördern. DDA beseitigt die technischen Risiken von Krypto-Investitionen, indem wir Anlegern vertrauenswürdige und vertraute Mittel zur Investition in Krypto zu branchenführend niedrigen Kosten anbieten.

Neueste Nachrichten

- DDA erwirbt lizenziertes Unternehmen, um regulierter Krypto-Portfolio-Manager und -Berater zu werden

- Wie Layer-2-Lösungen Ethereum bei der Skalierung helfen

- Bitcoin-Bildung ebnet den Weg für die Hyperbitcoinisierung

- DDA listet Ethereum-ETP auf Xetra

DDA in der Presse

- Private Banking Magazin, Bitcoin - das perfekte Beispiel für ein ESG-Investment?

- Institutionelles Geld, Krypto-Manager steigt bei Family Office ein

- Morningstar, DDA erweitert Produktpalette um ein physisches Ethereum-ETP

Aktuelle Forschungsberichte

- Wie haben sich die Portfolios während der Pandemie entwickelt? ➡ Hier herunterladen

- Analyse der wichtigsten Werttreiber der führenden Kryptowährungen ➡ Hier herunterladen

- Wie effektiv sind gängige Anlagestrategien mit Bitcoin? ➡ Hier herunterladen

- Untersuchung des Mythos der Nullkorrelation zwischen Kryptowährungen und Marktindizes ➡ Hier herunterladen

Weitere Informationen finden Sie unter deutschedigitalassets.com

Haftungsausschluss

In keinem Fall können Sie die DEUTSCHE DIGITAL ASSETS GMBH, ihre Tochtergesellschaften oder eine verbundene Partei für direkte oder indirekte Anlageverluste haftbar machen, die durch Informationen in diesem Artikel verursacht wurden. Dieser Artikel ist weder eine Anlageberatung noch eine Empfehlung oder Aufforderung zum Kauf von Wertpapieren.

DEUTSCHE DIGITAL ASSETS GMBH ist in keiner Rechtsordnung als Anlageberater registriert. Sie erklären sich damit einverstanden, Ihre eigenen Nachforschungen anzustellen und Ihre Sorgfaltspflicht zu erfüllen, bevor Sie eine Anlageentscheidung in Bezug auf die hier besprochenen Wertpapiere oder Anlagemöglichkeiten treffen.

Unsere Artikel und Berichte enthalten zukunftsgerichtete Aussagen, Schätzungen, Prognosen und Meinungen, die sich als wesentlich ungenau erweisen können und von Natur aus erheblichen Risiken und Unsicherheiten unterliegen, die außerhalb der Kontrolle der DEUTSCHE DIGITAL ASSETS GMBH liegen. Unsere Artikel und Berichte geben unsere Meinungen wieder, die wir auf der Grundlage von allgemein zugänglichen Informationen, Feldforschung, Schlussfolgerungen und Ableitungen im Rahmen unseres Due-Diligence- und Analyseprozesses gewonnen haben.

DEUTSCHE DIGITAL ASSETS GMBH geht davon aus, dass alle hierin enthaltenen Informationen korrekt und zuverlässig sind und aus öffentlichen Quellen stammen, die wir für korrekt und zuverlässig halten. Diese Informationen werden jedoch "wie besehen", ohne jegliche Garantie, präsentiert.